豪ドル円の見通し【長期】とトレード手法

ゆったり為替は、基本的に為替レートを長期視点で眺めています。そこで、豪ドル円の長期見通しを考察しましょう。

豪ドル円の長期チャート

長期間の見通しを考えるには、過去はどうだったか?が分からないとどうしようもありません。そこで、長期チャートを確認しましょう。

今回は、本格的な長期を考察しています。よって、1980年からのチャートを準備しました。

1980年代前半は、現在から見てとても円安の水準だったと分かります。そして、1985年くらいにかけて、一気に円高になっている様子も分かります。

当時、個人向けFX市場があったとしたら、どうでしょう?「売りポジションを継続的に持つ」というだけで巨額の収益を得られたわけですが、できるかどうか。

ある程度の含み益ができた時点で、利食い決済してしまいそうです。

なお、1980年代で一気に円高になったのは、1985年のプラザ合意がきっかけだと記憶している皆様は少なくないと思います。

その記憶は、正しいです。ただし、米ドル円の話です。豪ドルについては、1980年初めから、既に円高が大きく進行していました。

1990年代半ばからチェックすればOK

では、豪ドル円の長期見通しを考える場合、どの年代から考察すべきでしょうか。上のチャートを見る限り、1980年代前半は省略できそうに見えます。

と言いますのは、現在の豪ドル円は、100円よりも下で推移しています。この状況で250円を想定した考察をしても、どこまで有効なのか疑問です。

そこで、1985年以降が良いかもしれません。下のチャートで、赤の縦線1の部分以降です。

しかし、1985年以降を見ますと、赤矢印の高値が、他に比べて高すぎることが分かります。

上のチャートでは分かりづらいですが、1990年高値は120円くらいです。その後の高値は108円くらいです。10円(1,000pips)以上の差があります。

また、1990年代初めくらいに、バブル経済の崩壊がありました。これにより、日本の経済環境は大きく変わりました。

そこで、1990年代前半以降のチャートで考察しましょう。下の通りです(DMMFXから引用)。

豪ドルの長期チャート分析

上のチャートは、ラインチャートです。すなわち、毎月末の為替レートを線でつないだだけであり、日足高値などの細かい値動きが反映されていません。

よって、上のチャートでは安値が60円弱に見えますが、実際には55円くらいです。同様に、高値は100円あたりが多いですが、もう少し高いところまで推移しています。

豪ドルの高値

上のチャートで、高値の特徴を確認しましょう。

1992年、1997年、2007年、2013年~2014年の4回に渡って、100円台が実現していることが分かります。周期は5年~10年くらい、という感じです。

長期チャートですから、「高値→安値→高値」と推移するには、それくらいの時間が必要なのだと分かります。

よって、次回も100円超の高値が実現するならば、年単位の時間が必要だろうと想定できます。

ただし、想定はいつでも外れる可能性があります。よって、来年100円が実現してもOK、20年後くらいに実現してもOKという準備をします。

豪ドルの安値

次に、安値の特徴を確認しましょう。

1995年、2000年~2001年、2008年です。この3つの年代を見て、何があったかすぐに分かるならば、大変な経済通だと思います。

- 1995年:阪神・淡路大震災

- 2001年:ドットコムバブル崩壊

- 2008年:リーマンショック

いずれも、危機と言える状態になりました。過去の推移から言えるのは、「日本に直接的に影響する危機が発生すると、歴史的円高になりやすかった」です。

今後も同様の傾向が続くとするならば、危機発生時が要注意です。

チャートが上の方になってしまったので、再掲します。1995年、2008年の急落が凄まじいことが分かります。また、2000年前後も、急落のスピードが速いです。

それに比べると、2002年~2007年の上昇、2010年~2014年の上昇は、多少は緩やかかな?という感じに見えます。

豪ドル円の場合、円高になる時のスピードが速く、円安になるときのスピードは遅くなる場合があることにも注意が必要です。

すなわち、「ちょっと円高になったから買おう」と思って買ったら、その後に一気の円高が来て1,000pips級の含み損が発生!という可能性がありうるということです。

よって、事前に長期チャートを見て、シミュレーションを繰り返すことが必要です。

様々な値動きパターンを事前に想定しておけば、2008年のリーマンショック級の下落が再来しても、対応できるかもしれません。

少なくとも、シミュレーションしていない場合に比べれば、対応しやすくなるでしょう。

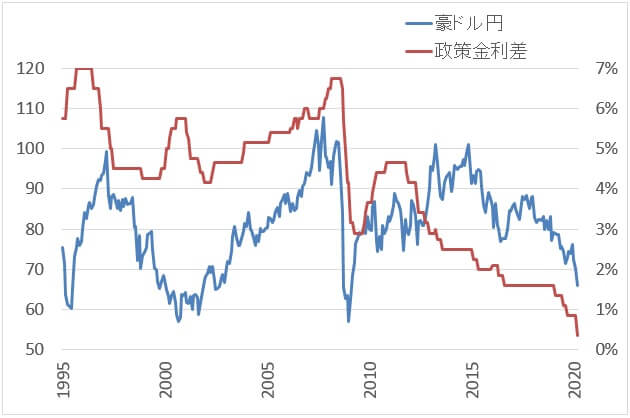

日豪政策金利差と豪ドル円チャート

次に、スワップポイントを確認しましょう。長期の考察をするにあたり、スワップポイントは無視できない要素です。

1日あたりのスワップポイントは小さいのですが、100日、200日…とポジションを保有し続けると、それなりの大きさになってくるからです。

500pipsの利食いを達成!と思っても、スワップポイント損が△200pips分あるから実質の利幅は300pipsです!となったら、面白くありません。

利食いできればマシですが、損切りになる場合は、スワップポイント損とのダブルで痛いです。

そこで、スワップポイントに大きな影響を与える政策金利と、長期チャートの関係を考えます。

なお、日本の政策金利はゼロ近辺に張り付いています。よって、「豪州の政策金利」と「日豪の政策金利差」にはほとんど差がありません。グラフでは、日豪政策金利差を表示することにしました。

青線は豪ドル円です。縦軸は左側です。そして、政策金利差は赤線で、縦軸は右側です。

上のグラフを見て、どうでしょうか。このグラフだけで分かることを、いくつか考察していきます。

政策金利差と為替レートの関係

2008年途中まで、日豪政策金利差はとても大きい数字でした。4%台から7%です。現在の水準とは比べ物にならないくらい大きいです。

そして、リーマンショック後は、政策金利差が縮まっています。2020年5月現在、その差はゼロになってしまうか?というところまで近づいています。

では、これを反映して、豪ドル円のレートも大きく下落したか?です。

- 2008年まで:60円弱~100円超で推移

- 2008年以降:60円弱~100円超で推移

高値と安値を比較しますと、政策金利差の水準と為替レートの水準には、明示的な関係がないように見えます。

よって、政策金利差の水準そのものは、為替レートに与える影響力が大きくないのでは?と予想できます。

政策金利差の方向と豪ドル円の推移

次に、水準でなくて方向性で考えます。すなわち、政策金利差が縮小傾向のとき為替レートはどうなるか、逆に、政策金利差が拡大傾向のとき、為替レートはどうなるかです。

これは、ある程度の関連がありそうです。

2000年周辺や、2012年~2014年あたりを見ますと、政策金利差と為替レートの動きは逆方向になっているように見えます。

しかし、それ以外を見ますと、概ね以下の関係があるように見えます。

- 政策金利差が拡大:円安

- 政策金利差が縮小:円高

政策金利差が上または下方向に大きく動くとき、為替レートも同じ方向に動く可能性に注意が必要です。

豪ドルの長期見通し

以上の分析を受けて、豪ドルの長期見通しを考えてみましょう。およそ、以下のシナリオをメインにできそうです。

長期ですが、イメージとしては超長期です。

- 円安目途:100円超

- 円高目途:50円台半ば

円高傾向になる場合は、50円台半ばが最重要です。そして、円安方向に進む場合は、100円台が最重要だと言えそうです。

トレード手法

上の見通しを受けて、トレード手法をいくつか検討できます。

- 55円~85円くらいの範囲で、リピート系注文

- 60円台以下になったら、長期保有の買い

- 政策金利差と為替レートの向きが同じになったら、その方向にトレード

長期トレードなので、のんびりな感じになります。トラリピなどのリピート系注文は、発注後は放置になります。

リスク

リスクも確認しておきましょう。

「この見通しは、過去のチャートを見て考えただけである」ということです。将来のチャートを見られれば最高なのですが、それは残念ながらできません。

よって、見通しや考察は常に外れることを想定して、行動する必要があります。

このため、ゆったり為替は、豪ドルが50円になる場合、45円になる場合など、通常は想定しないでしょう?という為替レートになる場合もシミュレーションしています。