米ドル/円の長期チャート推移と見通し

米ドル/円は、日本の個人向けFX市場で圧倒的な取引シェアです。米ドル/円以外の合計よりも、米ドル/円の取引金額の方が大きいという圧勝ぶりです。

そこで、長期的な値動きの推移・特徴を確認し、見通しを考察します。

【1】米ドル/円の長期チャート【40年以上】

・30年チャート

・10年チャート

・週足チャート

・代表的な危機と米ドル/円

【2】米ドル/円の見通し(中長期)

・スワップポイントの傾向

【3】まとめ

【4】関連記事

米ドル/円の長期チャート【40年以上】

最初に、1976年以降の40年チャートを確認します(DMMFXから引用)。1976年とは、現在の外国為替制度が公式に始まった年です。

現在は変動相場制ですが、その前は米ドル/円=360円の固定相場制でした。

日本の経済発展が目覚ましく、米ドル/円=360円は経済の実態とあまりにかけ離れてしまったため、1971年に固定相場制度が終了したといういきさつです。

よって、基本的には円高傾向で推移してきました。

しかし、ずっと円高一辺倒というわけではありません。ざっくりと見ますと、下のチャートのように2つの期間に分けることができます。

- 赤枠:円高時代

- 青枠:レンジ相場時代

一部、赤枠と青枠が重なっています。ある特定の時期を境にして「この日まではトレンド、翌日からはレンジ」ときれいに分けることはできません。

そこで、重なりが出ています。

では、円高からレンジに移行したきっかけは何か?ですが、1990年代前半の大イベントを考えると分かりやすいです。すなわち、バブル経済の崩壊です。

バブル経済の頃、日本の地価総額は米国全体の地価総額よりも高かった、と記憶しています。

そんな異常な経済発展が終了し、停滞の時代に突入しました。為替レートも、それを反映しているのでしょう。

バブル経済以前の為替レートを見ても、現在のトレードに生かすことは難しそうです。米ドル/円=300円という数字は、現在では円安すぎてイメージしづらいです。

そこで、1990年代以降のチャートを見ていきましょう。

30年チャート

下は、1990年以降のチャート(30年チャート)です。40年チャートと比べて印象が大きく変わり、レンジ相場になっています。

良く見ると、レンジ相場とはいえ、やや円高か?という推移になっています。これが特徴です。

ペナント

また、下のチャートの通り、いわゆるペナントができていることが分かります。

ペナントは、時間足や日足などだけでなく、月足でも有効に機能しますので、とても便利なチャート分析です。

ペナントの詳細につきましては、下のリンク先の記事でご確認いただけます。

-

-

ペナントの見方・読み方

チャート分析で有名な方法の一つに、ペナントがあります。ゆったり為替も、しばしば利用します。 そこで、その見方や読み方について、確認しましょう。 ペナントとは ペナントとは、三角保ち合い(さんかくもちあ ...

続きを見る

上のチャートの左側(赤色)のペナントを見ますと、為替レートがペナントの先端に到達せず、ずいぶんと前の位置で円高方向に進んでいることが分かります。

この時に何があったのか?ですが、2007年のサブプライムローン問題、そして2008年のリーマンショックです。

この2つは世界経済だけでなく、チャート形状にも影響を与えたことになります。

これらの巨大イベントがなかったとしたら、ペナントが継続したかもしれません。その後は円高?それとも円安?…それはわかりませんが、ペナントの教科書的な動きになったかもしれません。

そして、チャート右側にある青線も、ペナントに見えるか…という状況です。一般的に、ペナントが終了したら円高または円安方向に大きく進みやすい、と言われます。

そこで、ペナント後の米ドル/円の動きに注目です。

サポートライン(下値支持線)

また、この30年チャートで特徴的なのが、サポートライン(下値支持線)です。下のチャートで、赤の横線です。

ちょうど、米ドル/円=100円くらいの水準です。

円高になっても、100円くらいまで来るとなぜか反発してきた様子が分かります。

大波乱があって円高になる場合でも、米ドル/円=100円の直前で円高が止まって反発するという光景が繰り返されてきました。

すなわち、米ドル/円=100円くらいまで円高になったら、円安狙いで取引を検討できそうです。

ただし、例外が2つあります。数字1は、1995年の阪神・淡路大震災を契機とした円高、そして数字2は、リーマンショック後の円高です。これらを見ていきましょう。

阪神・淡路大震災(1995年)

阪神・淡路大震災が発生したのは、1995年1月です。そして、下の月足チャート中ほどで一気の円高になっているのは、1995年3月でした。

既に円高傾向が続いていましたが、大震災前から直後は、狭い範囲でレンジになっていました。

そして、タイムラグを作ってから一気の円高。これがセリングクライマックスとなり、その後、140円台が実現しました。実にダイナミックな動きです。

リーマンショック後の円高(2008年~2012年)

では、外的なショックの場合、円高になっても短期間で円安に戻るか?と言えば、そうでもありません。下は、2008年のリーマンショック前後からの値動きです。

ダラダラと円高が継続していた様子が分かります。2010年後半~2012年半ばでは、80円を中心とした狭い範囲でレンジ相場を形成しました。

これは、円高に進みたいという市場と、円高にさせまいとする財務相・日銀の市場介入がぶつかり合ったためです。

結局、2012年のアベノミクスで、125円くらいまで円安になりました。

以上、100円を本格的に割り込んだのは過去2回ですが、いずれも100円を超える円安に戻るには1年以上の時間を要しました。

今後どうなるか不明ですが、100円をしっかり下回る場合は、回復に年単位を要すると想定できます。

10年チャート

次に、アベノミクス直前からの10年チャートを見ていきます。大雑把に言えば、2015年までは円安、その後はレンジ相場です。

また、それ以外にも特徴が見つかります。赤枠と青枠で分けます。

赤枠は、為替レートの値動きが大きいです。70円台から125円くらいまで動きましたから、値動きが大きいのは確かですが、円安・円高、いずれの方向に動く場合も、値動きが大きいです。

その一方、青枠を見ますと、値動きが全般的に小さく、しかも狭い範囲でレンジ相場になっていることが分かります。

この値動きだと、スイングトレードやポジショントレードなどは大変難しくなります。デイトレードやリピート系FXで取引する機会が、多くなるでしょう。

週足チャート

最近の値動きを詳しく確認するために、2016年以降の週足チャートを検討します。

こちらにも、補助線を2本追加しました。下の通りです。

赤線1は、米ドル/円=105円くらいです。このラインまで円高になると、なぜか反発してきました。しかし、チャートの最も右側で105円の壁を破り、しっかりと円高になりつつあります。

ちなみに、赤矢印部分は、新型コロナウイルス問題を受けた波乱相場です。十分に広い範囲でリピート系FXをしていたら、ビックリするような利食い回数となったでしょう。

そして、赤線2は米ドル/円=100円です。

月足チャートで、最重要ラインとして確認しました。この記事を書いている時点で、米ドル/円は105円をしっかりと割っています。100円台を維持できるか?が重要なポイントになります。

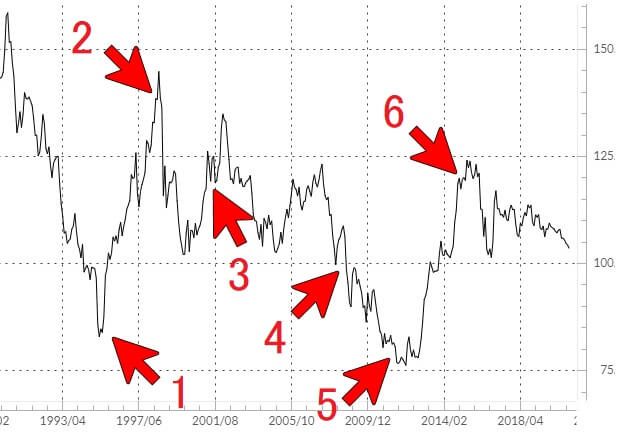

代表的な危機と米ドル/円

以上、長期チャートについて検討しました。見通しについて考察する前に、「世界的な危機が起きた時の米ドル/円は、どのように動いたか?」を確認しましょう。

大イベントは数多く起きてきましたので、全てをチャート上に書くことはできませんが、代表的なものを見てみます。

- 1:阪神・淡路大震災(1995年)

- 2:アジア経済危機(1997年くらい)

- 3:米同時多発テロ(2001年)

- 4:サブプライムローン問題、リーマンショック(2007年~2008年)

- 5:東日本大震災(2011年)

- 6:スイスショック(2015年)

こうして見ますと、大イベントがあると必ず円高になる、というわけではないようです。

2001年の米同時多発テロ(矢印3)は、その後の世界を大きく変える出来事でした。2000年~2001年にはITバブル崩壊というイベントもありましたが、全体的には円安傾向です。

また、2015年のスイスショック(矢印6)は、複数のFX会社が突然経営破綻してしまったほどの惨事でしたが、米ドル/円に大きな影響はなかったように見えます。

スイスショックは、スイス特有の問題でした。これが、米ドル/円への影響が軽微だった理由かもしれません。

とはいえ、全体としては「危機が発生したら円高」と考えて行動するのが正解、の場面が多く見られました。

今後も同様だという確証はありませんが、過去実績を踏まえますと、今後も危機があったら円高警戒を軸に考えることになりそうです。

米ドル/円の見通し【中長期】

以上、40年チャート、30年チャート、10年チャートそして週足チャートを検討しました。これらを総合しますと、米ドル/円の中長期的な見通しを立てることができます。

- 米ドル/円=100円が超重要水準

- ペナント終了までは、値動きが小さい

- ペナント終了後に大きく動く可能性

- ペナント終了後は円安か?円高か?に注目

- 100円を割り込んだら、復活に年単位を要する

この記事を書いている時点で、ジワジワと円高になりつつあります。100円を維持できるかどうか?が重要です。

2020年3月の新型コロナウイルス問題を受けた大乱高下でも、米ドル/円=101円付近でピタリと止まって円安に戻っていきました。

1990年代からの長期チャートで確認できるサポートラインですから、とても重要です。

この水準を維持できるとしても、値動きがとても小さいのが難点です。スイングトレードやポジショントレードをするのが窮屈になります。

よって、デイトレードやリピート系FXが活躍しやすいと想定できます。

そして、ペナント終了後の値動きに注目です。ペナント終了後に円安になれば買い、円高なら売りという感じで、相場の流れについていきます。

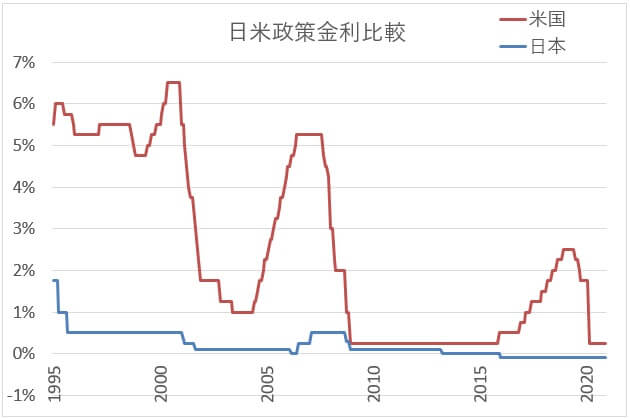

スワップポイントの傾向

ちなみに、中長期的な見通しとトレードを考えるにあたり、スワップポイントの傾向も把握したいです。

昨今のスワップポイントはとても小さいですが、収益に影響を与えるからです。

とはいえ、スワップポイントの大きさはFX会社ごとに異なります。そこで疑似的に、日米の政策金利差を使って考察します。

上のグラフを見ますと、あることが分かります。それは、米国の政策金利は、常に日本よりも高かったということです。

よって、ごく一部の例外を除いて、米ドル/円の買いポジションを持っていれば、スワップポイントはプラスで推移しました。

このため、今後もこの傾向が続くと想定する場合、長期の買いポジション保有をしやすいです。

売りポジションを持つ場合、以前に比べれば少額とはいえ、スワップポイントがマイナスになります。

よって、長期間の売りは精神的に厳しい場面があるかもしれません(スワップポイントがマイナスで、同時に含み損になる場合など)。

このため、自分の精神力と相談しながら、保有ポジション数量を検討します。

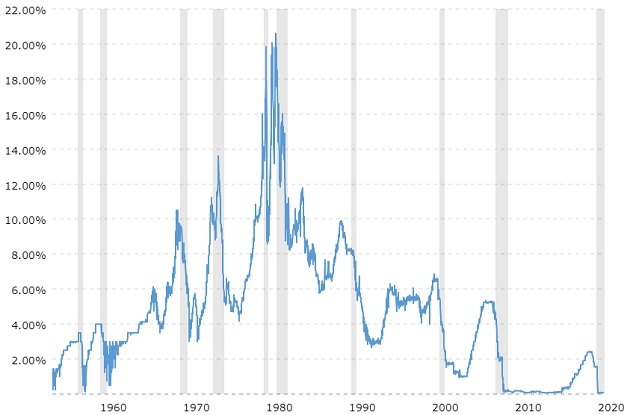

米国の政策金利の推移

参考までに、米国の政策金利の長期推移を確認しましょう(1954年以降)。グラフの引用元はmacrotrendsです。

グラフに灰色の部分が時々ありますが、これは景気後退局面を示しています。全般的に景気拡大局面が多かったことが分かります。

1980年前後を見ますと、政策金利は20%前後という大きな数字だったことが分かります。この時期は第二次オイルショックの頃でした。

すなわち、不景気ですから、本来は政策金利を引下げて景気を刺激したいところです。

しかし、物価があまりに高いので政策金利を高くしなければならないという、スタグフレーションでした。

それ以降、40年に渡って下落傾向が続いていることが分かります。

このままゼロ近辺が恒常化するのか、それとも上昇に転じるのか、注目です。スワップポイントが欲しいという視点で考えると、ある程度は金利が高くなって欲しいです。

まとめ

長期的に見て、米ドル/円=100円の水準はとても重要な意味を持ってきました。

100という数字がキリが良いというのも、市場参加者の注目を集めやすい要因の一つでしょう。

100円よりも円安で推移する間は、デイトレードやリピート系FXで小さな利食いを繰り返し、100円をしっかり下回ったら売りポジションを持つという方法も検討できそうです。