投資の世界で長期保有といえば、株式が一般的でしょう。しかし、FXでも可能です。そこで、FXで長期保有するときのコツを考察します。

長期保有の損益状況

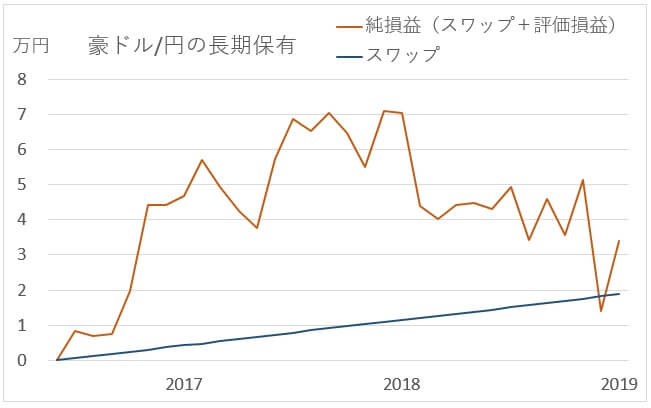

FXで長期保有する場合、損益状況がどうなるかについて、最初に確認しましょう。下のグラフは、スワップポイント狙いのトレード成績です。

2016年6月30日に、豪ドル/円=76円前半で買いました。証拠金は20万円で5,000通貨買いましたので、レバレッジは1.9倍くらいです。

取引開始から2年半を過ぎましたので、長期トレードの範囲に入っています。

スワップポイントの増え方

グラフの青い線は、スワップポイントの蓄積額を示しています。スワップポイントはプラスですから、右肩上がりになっています。

レバレッジ1.9倍ですが、年率3.6%くらいの収益になっています。

FXというカテゴリーで考えると、年率3.6%は物足りないかもしれません。しかし、完全放置で毎年3.6%というのは、金融商品全体としてみますと、悪くない数字です。

取引開始後3年で、証拠金比11%くらいの収入になる見込みです。

評価損益の変化

オレンジの線は、スワップポイントの蓄積額に評価損益を加えたものです。基本的に、青線よりも上で動いてきました。

これは、為替レートが、取引開始時よりも円安で推移してきたためです。

長期保有におけるスワップポイントと評価損益

トレード成績に与える影響は、スワップポイントよりも評価損益の方が大きいことが分かります。

すなわち、長期投資といっても、3年や5年程度の場合は、スワップポイントよりも為替レートの推移を重視して考えるべきだと言えそうです。

10年間以上を視野に入れる長期投資の場合は、スワップポイントが重要になります。

といいますのは、10年以上経過すると、スワップポイントの蓄積額が大きくなるからです。少々円高で含み損になったとしても、スワップポイントが十分に大きく、合計でプラスにできます。

ということは、10年以上の長期保有を考える場合も、可能なら円高になってから始める方が良いと言えます。

長期保有で利用するチャート

リアルトレードの結果を見るだけでも、多くのことが分かります。数年程度の取引期間なら、円高時に買う方が良いです。10年以上の場合も、為替レートを無視できません。

ということは、長期保有を考えるときに使うチャートも、10年以上(できれば20年以上)が必要ということになります。

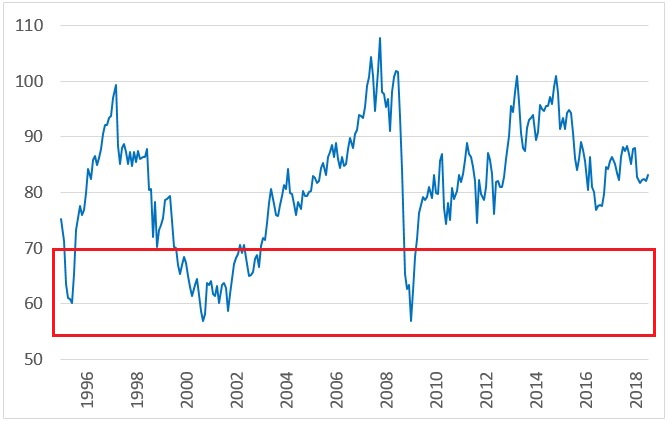

下のチャートは、1995年以降の豪ドル/円です。赤枠のあたりで買えれば最高だとわかります。

しかし、2010年以降を見てください。赤枠で買おうとすると、取引機会が全くなかったことが分かります。

この場合、選択肢は2つになるでしょう。

- 他の通貨ペアを探す

- 妥協して買う

無理に豪ドル/円を買う必要はありません。しかし、豪ドル/円は昔から高金利通貨ペアでした。また、上のチャートの通り、長期間レンジになっています。

このため、分かりやすい通貨ペアだというメリットがあります。

長期保有トレードの始め方

今回の豪ドル/円のように、長期保有目的のトレードをしたいのに、しばらく円高になりそうもないということがあります。

この場合、どうしましょうか。基本的には、買ってもOKのタイミングが来るまで、ずっと待ちます。

しかし、待ち続けるのは、とても疲れます。

その場合の案として、「少しずつ買う」という方法を検討できます。豪ドル/円を例にしましょう。

上の長期チャートを見ますと、高値は110円弱、安値は55円くらい、中間は80円くらいに見えます。そこで仮に、80円よりも円高になったら買って良し、とします。

- 75円~80円で少し買う

- 70円~75円で少し買う

- 65円~70円で少し買う

- 60円~65円で少し買う

- 55円~60円で少し買う

こんな感じで、「少しずつ」買います。一気に買いません。本来は円高になるの待ちたいところですが、円高にならない場合の次善の策です。

円高になりきらずに反転上昇する場合、少しですが買えています。そこで、含み益とスワップポイント益をもらえます。

十分に円高になる場合は、予定数量をすべて買えます。その後の円安反転に期待です。

マズいのは、80円前後で一気に買ってしまう方法です。円高が進むと含み損が増える一方です。一気に買ったので、追加で買うこともできません。苦しい思いをすることになります。

複利運用で、収益の伸びを高める

なお、上のリアルトレードは、低金利下の成績です。今後、世界的に景気が回復し、スワップポイントの上昇を期待したいです。

しかし、スワップポイントが大きくなっても、スワップポイントの蓄積額がいきなり何倍にもなるわけではありません。

そこで、利益の増え方を大きくする方法を検討できます。すなわち、複利運用です。

複利運用とは、獲得したスワップポイントを使って、新たにポジションを作ることです。こうすれば、「お金がお金を生む」状態になります。

ただし、急な円高に備えて、レバレッジは2倍以下が望ましいでしょう。2倍なら安全という意味ではありませんので、レバレッジは少しでも低い方が安全です。

また、円高になってから買いたいです。円安の時に買うと、円高になってから含み損を抱えてしまいます。

この辺りは、新規に長期保有をする場合の考え方と同じです。

長期保有向きのFX口座

また、長期保有をするにあたっては、FX口座の選択も重要です。検討すべき点は2つです。

- スワップポイントの大きさ

- 税金の仕組み

スワップポイント

スワップポイントは、もちろん大きい方が良いです。しかも、短期的な大きさでなく、年単位で大きな数字を出していることが重要です。

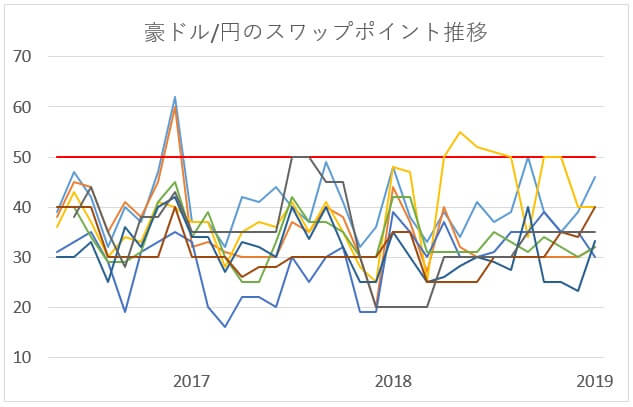

下のグラフは、1,000通貨以下で取引できるFX業者9社で、豪ドル/円を1万通貨買った場合の、2016年5月~2019年初めまでのスワップポイントの推移です。

月末のスワップポイントをグラフ化しています。また、ゴチャゴチャしているので、FX業者名は割愛しています。

ここで分かるのは、「FX業者ごとにスワップポイントの差が大きい」ということです。

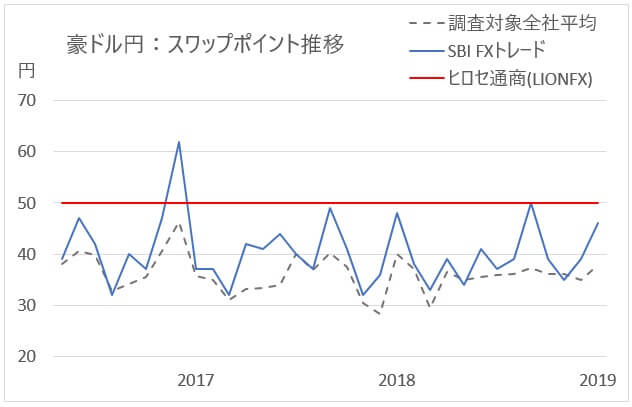

よって、継続的にスワップポイントが大きいFX口座を選ぶことが必要です。下は、上位2社に絞ってグラフ化したものです。調査対象全社の平均も加えています。

赤線の業者が1位だと分かります。すなわち、ヒロセ通商(LION FX)です。

今後のスワップポイントの推移は不明です。しかし、過去の順位を重視するなら、豪ドル/円の長期保有はヒロセ通商が有力候補になります。

税金の仕組み

また、税金の仕組みも要チェックです。といいますのは、FX業者によって税金を納めるタイミングが異なるからです。下の2種類があります。

- ポジションを決済してから納税

- ポジション状況にかかわらず、毎年納税

「ポジション状況にかかわらず、毎年納税」のFX業者を選ぶと、不利です。ポジションを決済していなくても、スワップポイント分の納税が必要だからです。

複利運用をしたいと思っても、毎年強制的に20%分を持っていかれてしまいます。

一方、「ポジションを決済してから納税」のFX業者を選びますと、10年だろうと20年だろうと、決済しなければ納税する必要はありません。

しかも、獲得したスワップポイントを使って、複利運用ができます。毎年、20%分お得です。長期保有する場合は、こちらの口座を使いましょう。

スワップポイントで1位だったヒロセ通商は、ポジションを決済してから納税です。問題ありません。2位のSBIFXトレードも同様です。

長期保有の考察 長期運用のFX口座 各種トレード手法