収入が劇的に増加する将来像が見えず、年金や日本財政への信頼度も今一つという場合、自分の資産を自分で増やそうという選択肢が出てきます。

そこで、資産運用を考察します。

資産運用とは

要するにお金が増えれば良いわけですが、goo辞書で意味を確認します。

資産運用

一般的なイメージとしてピッタリなのは、配当狙いで株式の長期保有、投資信託、貯蓄性の高い保険商品などです。

ここには、FXのような「自分自身でアクティブに売買を繰り返す」というイメージは出てきません。

金融庁のホームページでも、資産運用について特集を組んでいます。そこでは5つのタイプが示されています。

- インデックス運用

- リスクを抑えたバランス型

- 国内外の株式で値上がり益追求ファンド

- ターゲット・デート・ファンド

- 公社債投資信託

NISAを紹介する特集ということもあり、買って放置という選択肢ばかりです。

一般的なイメージから考えても、自分で株式をアクティブに売買するのは、資産運用とは言い難いです。

ということは、FXも同様で、スキャルピング・デイトレード・スイングトレードなどを資産運用と呼ぶのは、(可能ですが)少々無理があります。

アクティブなトレードは労働に近い

一般的に、多くの人は投資を中心にして生きていません。もっと大切なことがたくさんあります。

そこで、資産運用は基本的に放置となり、成績を確認したり投資先を調整するのは年1回、高頻度でも四半期に1回くらいになるでしょう。

しかし、FXで日足のスイングトレードをする場合、1か月に複数回の取引を繰り返します。スキャルピングに至っては、毎日トレードします。

こうなると、FXの裁量トレード(相場の上下動を読むトレード)は、資産運用というよりも労働に近くなります。

しかも、損する可能性がある労働です。働いて損では、全く面白くありません。

【関連記事】FXで負ける・損する個人投資家の割合

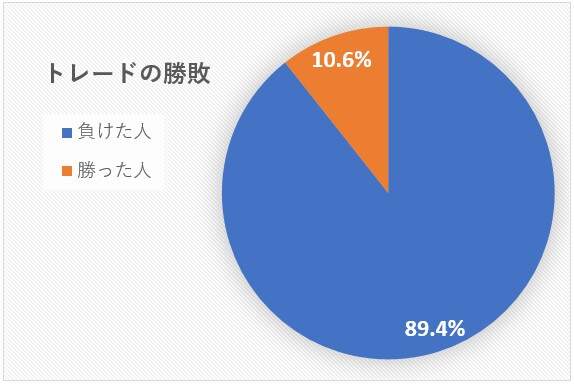

上のリンク先でご案内しているのは、FXで損するユーザーの割合です。フランスの調査ですと、個人投資家全体の90%くらいが損しています。

フランスの公的機関が、FX会社の顧客データを強制的に回収して調査した結果ですから、信頼度抜群です。

FXで資産運用

では、FXで資産運用できないのか?ですが、アクティブな裁量トレードでなくて放置系のトレードをすれば可能でしょう。

主な選択肢は、以下の通りです。

- 長期保有(スワップポイントと将来の円安に期待)

- 長期のリピート系FX

長期保有

長期保有は、資産運用という名前にピッタリです。ひとたびポジションを持ったら、年単位で放置できるからです。

その間、スワップポイントを毎日もらい、円安に期待します。

ところが、この記事を書いている時点で、スワップポイントはほとんど期待できません。そこで、円安期待ということになりますが、適当に買うと、円高に遭遇してかえって損しかねません。

というわけで、過去数十年のチャートの底値付近に来たら買う、という選択肢になります。

買いたいと思った時が底値だったらOKですが、そうでない場合は延々と待ちます。これが少々辛い。

また、長期保有するからには、投資対象の安全度も重要ですから、新興国通貨ペアを選択しづらいです。比較的安全度が高い先進国通貨ペアから、選ぶことになります。

長期のリピート系FX

リピート系FXの場合は、スワップポイントや為替レートの位置に関わらずトレードしやすいのがメリットです。

しかも、為替レートが動くたびに新規約定と利食いを繰り返しますので、長期保有に比べて楽しいという点も見逃せません。

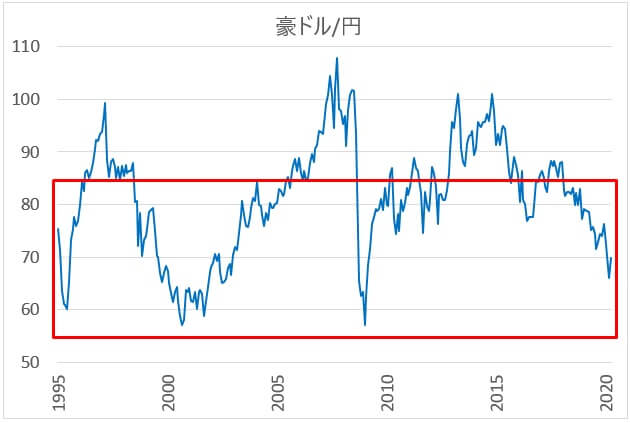

例えば、豪ドル/円で、下の長期チャートの赤枠の範囲でリピート系FXをすれば、円安でない限り延々と取引できます。

円安部分で買うと、円高になるときに含み損で辛いので、円安でない部分で買い取引をします。

円安でも取引したい場合は、売り注文を検討できます。

リピート系FXを利用できる各社のツールを見ましても、長期運用を軸とした内容になっていることが分かります。

トラリピ

長期間の放置(=資産運用)を前面に押し出し続けているのが、トラリピです。

上の画像でも、「長くコツコツ続けられる資産運用」とアピールしています。

キャッチフレーズや絵は時と共に変わっていきますが、長期運用を前面に押し出す姿勢を維持しています。リピート系FXは、短期よりも長期で能力を発揮しやすいためです。

ループイフダン

ループイフダンも、基本は長期運用となっています。

と言いますのは、「特定の為替レートが実現したら全ポジションを損切り」という機能が存在しないからです。

短期トレードでこの機能がなかったら、あまりに痛いですが、長期運用が前提なら問題ありません。

みんなのリピート注文

みんなのリピート注文も、ループイフダンと同様の機能になっています。

すなわち、取引開始が極めて簡単で、かつ、特定の為替レートで全ポジションを損切りする機能がありません。

延々とトレードすることが前提になっています。

ユーザーの属性

今までの考察を振り返りますと、FXの裁量トレードで資産を増やせるユーザーは全体の一部であり、リピート系FXを使えば、一般的なイメージ通りの資産運用が可能だという流れです。

裁量トレードで資産を増やすのは、簡単でありません。長期を視野に入れた資産運用によって、資産を増やせるユーザーの割合を引き上げ可能と思います。

しかし、それを困難にさせるものがあります。それは、ユーザーの属性です。株式とFXを比較します。

証券(株式等)

日本証券業協会のアンケート調査(2020年)によりますと、個人投資家の証券投資(株式など)に対する考え方は、以下の通りです。

- 51.3%:概ね長期保有だが、ある程度値上がり益があれば売却する

- 19.0%:配当・分配金・利子を重視している(配当等の状況によっては売却する)

- 10.3%:株主優待を重視している

- 13.2%:値上がり益重視であり、短期間に売却する

- 6.3%:その他

短期売買と明示的に回答しているのは、全体の13.2%しかありません。圧倒的な割合の個人投資家は、長期保有を志向しています。

すなわち、一般的なイメージの資産運用そのものです。

FX

一方、金融先物取引業協会(FXの業界団体)の個人投資家向けアンケート調査(2018年)によりますと、FXの投資方針は以下の通りです。

- 46.7%:値幅による利益重視であり短期間決済

- 28.2%:長期保有で値幅による利益あれば決済

- 12.3%:スワップポイントを重視

- 12.8%:その他

このアンケートの最新年は2018年であり、まだスワップポイント重視のトレードが可能でした。

この記事を書いた2021年1月時点においては、スワップポイント目的の運用はとても難しくなっています。

よって、スワップポイント重視の割合は、この記事を書いた時点で減っていると予想できます。そう考えると、全体の半分が短期トレード志向ということになります。

株式など証券とFXでは、顧客属性が大きく異なることが分かります。

株式とFX

株式の場合、企業は利潤を配当として分配します。よって、含み損になっても長期保有すれば、次第にプラスに転じていきます。

しかし、FXに配当はなく、スワップポイントは金利調整額の交換ですから、マイナスになることもあります(配当はゼロになることはあっても、マイナスにはなりません)。

この理由から、FXよりも株式の方が資産を増やしやすいと予想できます。

-

-

株とFXを比較:どっちが難しい?

株式投資で有名なブロガーから、「株では勝ってるんですが、FXはさっぱりで…」という話を聞きました。 ゆったり為替と正反対です。FXの方が楽ですし、株式投資は苦手です。 株式投資とFXを比較 ゆったり為 ...

続きを見る

リピート系FXの強み

では、FXは株式投資より劣るのか?ですが、そんなことはありません。

通貨ペアの値動きの特徴は、値動きの範囲が小さく、長期的には同じところを行ったり来たりしやすい(=レンジになりやすい)ということです。

もう一度、豪ドル/円の長期チャートを確認しましょう。数十年に渡って、一定の範囲で行ったり来たりしていることが分かります。

一般的には、株式にこのような特徴はないでしょう。

ならば、相場の上下動を読まず、一定の範囲にばらまくようにリピート系FXで取引すれば、どんどん利食いを繰り返してくれるはずです。

さらに、乱高下相場になっても、注文を設定した範囲での乱高下なら、利食いを繰り返してくれるので最高です。

トラリピ

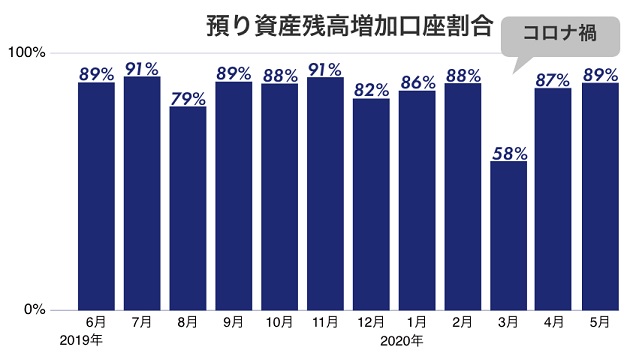

下は、トラリピにおいて、預かり資産残高が増加した口座の割合を示したものです。

2020年3月の新型コロナウイルス問題を受けた乱高下の時でさえ、過半数の口座の資産が増加しました。

2020年3月以外を見ますと、概ね80%台の顧客の資産残高が増加しています。

ループイフダン

また、下はループイフダンの実績です。2019年において、約80%の顧客が資産を増やしました。

その他のFX会社のリピート系FXでも、長期志向性が強ければ強いほど、同じような傾向が出ていることでしょう。

裁量トレード

では、裁量トレードについて、これらのような広報をしているFX会社があるか?です。

短期間(1か月~数か月)において、口座残高が増えた顧客が多いですよ、と広報するFX会社は稀に見かけます。

しかし、1年間全体の成績として資産を増やした顧客が多かった、という種類の広報は見かけません。

つまり、そういうことです。

リピート系FXは爆発的な資産増加を期待できませんが、長期運用に徹すれば、裁量に比べてマイナスを回避しやすい(すなわち、プラスにしやすい)と言えそうです。

なお、リピート系FXで短期トレードをする場合は、裁量トレードと同じような能力が必要になってきます。その分だけ、難易度が上がります。

裁量トレードと資産運用

この記事では、資産運用を強く意識しながらFXを見つめています。このため、裁量トレードよりも長期のリピート系FXの方が有利だという方向になりがちです。

しかし、長期のリピート系FXにも問題点があり、それは、期待通りになっても、資産増加スピードがゆっくりになるという点です。

広い範囲に小さい取引をたくさんばら撒きますので、1回の利食いで得られる金額は小さいです。

一方、裁量トレードは、トレードチャンスだけ取引します。その分だけ、大きな取引数量で売買可能です。

よって、上手にトレードできるなら、短期間で資産を大きく伸ばすことが可能です。これが魅力です。

顧客属性から考えますと、長期のリピート系FXよりも裁量トレードの人気度が圧倒的に高いでしょうが、どちらか一方に限定せず、両方に取り組むと、補完関係を築けるかもしれません。

関連記事

特集「本気のトラリピ運用」では、トラリピをできるだけ網羅的に把握することに努めています。この記事で、長期リピート系FXの概要を掴めることでしょう。

トラリピ部分の単語をループイフダンなどに読み替えれば、他社ツールについても同じように読むことができます。

また、リピート系FXのデメリットの一つに、必要な証拠金額の計算が難しいという点があります。そこで、各FX会社では、必要な証拠金に関する計算ツールを公開しています。

しかし、詳細な取引設定までは対応しておらず、精緻な証拠金管理が難しいです。

そこで、当ブログ経由で「みんなのシストレ」口座を開設・取引いただくと、以下の2点をプレゼントしています(当ブログ限定)。

- リピート系FXで資産を増やすためのレポート

- 証拠金計算ツール(エクセル)

みんなのシストレで「みんなのリピート注文」を取引できます。

特に、エクセルの計算ツールが有効ですので、ご利用ください。エクセルですので、計算式を自由に変更してご利用いただけます。

-

-

【リピート系FX】ゆったり為替のレポートプレゼント

リピート系FXが世の中に出てきて、少なくとも15年以上経過しています。 しかし、リピート系FXで大成功!という個人投資家は、どれくらいいるでしょうか。損した人の方が多いのでは? そこで、リピート系FX ...

続きを見る