保有期間10年超を見据えたチャート分析を考える場合、日足など一般的な分析と大きく異なります。そこで、チャートの見方やトレード手法をご案内します。

20年超のチャート

保有期間10年超を想定する場合、確認すべきチャートの期間は1973年以降、すなわち現行の外国為替市場が事実上導入されたとき以降です。

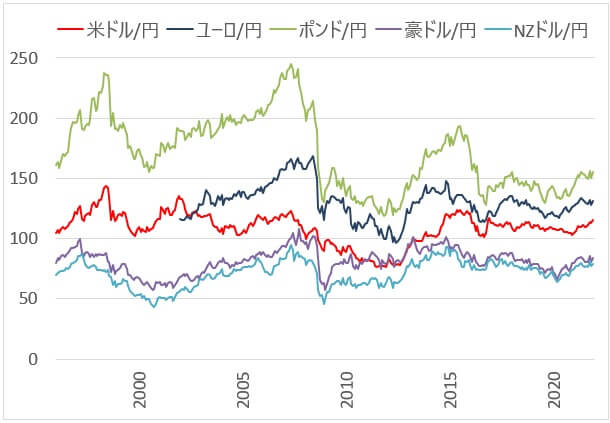

しかし、実際にはバブル崩壊前後でチャート形状が大きく変わりましたので、ここではチャートの見やすさも考慮して1996年以降のチャートを使います。まずは、円を含む主要な5通貨ペアの値動きを確認しましょう(米ドル/円、ユーロ/円、ポンド/円、豪ドル/円、NZドル/円)。

グラフを見て、ユーロの月足データが抜けている(2001年前後のデータがない…)と気付いたのですが、データを追加しても大勢に影響はないし画像張替えが嫌だな~というわけで、このまま進めます。

長期投資は簡単

まずわかるのは、ローソク足でなくラインチャートでも分析するのに十分だということです。インジケータ不要ですし、買い時・売り時の判定も簡単で、買い時は「過去最安値水準になったとき」、売り時は「上の期間で過去最高値水準になったとき」です。

ただし、日本がぶっ飛んだ状況になって円安がぐいい~んと進む可能性があると思う場合は、高値になったから売ればOKとはなりませんので、その辺は注意が必要です。

また、5つの通貨ペアを1つのチャートにまとめて描画した理由ですが、円安になるときは概ねどの通貨ペアも円安になるし、逆も同様で、円高になるときは概ねどの通貨ペアも円高になるという点を示したかったからです。

よって、「今は買い時だと思うけれど、どの通貨ペアで円売りすれば良いのか分からん~!」となったら、とりあえず流動性が圧倒的に大きい米ドル/円を買っておけば良いのでは?という話になります。

超長期チャートの見方

- ラインチャートでOK。

- 円を含む通貨ペアの値動きは概ね同じ。

長期投資の買い方

- 円高記録水準で買い。

- インジケーター等不要。

- 通貨ペアに困ったら米ドル/円を買えば良さそう。

- ただし、チャートだけ使うのはNG。世界情勢もざっくりと把握。

いやあ、超長期トレードって簡単ですね!…実際に簡単な手法ですが、買い時まで待つというのが一番難しいです。トレードチャンスが来るまで、ひたすら待ちましょう。

通貨ペアごとに比較

上のチャートは5つの通貨ペアをまとめて掲載していますので、少々見づらいです。そこで、通貨ペアを2つ抜き出して比較します。まず、分かりやすいところで豪ドル/円とNZドル/円から。

豪ドル/円とNZドル/円

下の通り、価格水準(=数字の大きさ)は豪ドル/円の方が大きいですが、値動きはほとんど同じだと分かります。すなわち、豪ドル/円が上昇する時はNZドル/円も上昇しますし、その反対も同じ。

このため、長期トレードの場合、豪ドル/円とNZドル/円に分けて買っても分散効果を期待できず、1つの通貨ペアを買っているのと大差ないということになります。

よって、買い時・売り時はほぼ同時にやってきますので、どちらか1つの通貨ペアに狙いを定めてエイッと取引することになりそうです。

米ドル/円とユーロ/円

次に、米ドル/円とユーロ/円を比較します。

2000年代のユーロ/円は高評価、2010年代は一転してユーロ圏崩壊の危機となったわけですが、超長期チャートを見ると米ドル/円と値動きが似ていることが分かります。すなわち、上がるときは両方とも上がるし、下がるときは両方とも下がる。

では、長期トレードの視点で米ドル/円とユーロ/円は同じか?ですが、同じとは言えません。

上の期間は両通貨ペアとも似たような値動きになりましたが、今後はどうなるか不明ですので、より安全度の高い方に資金を投入したい…というわけで、超長期の政治・経済の安定性はどちらが高いか?を考えながら取引することになります。

米ドル/円とポンド/円

次に、米ドル/円とポンド/円です。やはり、上がるときは両方とも上がるし下がるときも同様ですが、やや異なる点があります。それは、価格水準です。

ポンド/円は、円高傾向がはっきりしています。2007年頃までのポンド/円の高値は250円くらいでしたが、2015年の高値は190円くらいで、2021年は150円くらいという感じで、高値の切り下がりがはっきりしています。

では、ポンドは売りなのか?ですが、2010年頃以降に限定してみますと、安値は徐々に切りあがっています。すなわち、ペナントを形成している可能性があり、ペナント終了後に大きく上昇または大きく下落となる可能性を捨てきれず、その価格動向に注目です。

米ドル/円と豪ドル/円

最後に、米ドル/円と豪ドル/円を見ますと、今までとはやや異なる感じだと分かります。やや異なると感じる理由は、2010年ごろまでの値動きが両者で異なるからです。

2000年~2007年くらいの米ドル/円は上昇したり下落したりでしたが、豪ドル/円はひたすら上昇しています。また、2008年のリーマンショック(チャートの中ほど)で、豪ドル/円は一気に下落&上昇となりましたが、米ドル/円はひたすら円高になり続けています。

よって、米ドル/円と豪ドル/円については値動きが異なると見込んで良いでしょう。そして、豪ドル/円とNZドル/円は値動きが似ていますので、米ドル/円とNZドル/円の値動きも異なるということになります。

レバレッジとスワップポイント

次に、レバレッジとスワップポイントを見ていきましょう。

超長期トレードで重要なのはレバレッジとスワップポイントで、スプレッドはどうでも良い情報です。利食い幅は1,000銭~3,000銭超という巨大さですので、スプレッドが0.1銭狭い方は~などと考えるのは意味がないためです。

レバレッジ

では、レバレッジはどれくらいが良いか?ですが、ゆったり為替は1倍未満を好みます。レバレッジを利かせる場合は、2倍くらいまでかな?という感じがします。史上最安値水準で買うことを考慮すれば、3倍でも十分安全だといえるかもしれません。

この辺はお好みですので特に推奨値はありませんが、ハイレバレッジはダメでしょう。100銭や200銭程度の値動きは誤差という世界ですから、ハイレバレッジだと速攻で損切りになる可能性があります。

スワップポイント

レバレッジやスプレッドに比べて、スワップポイントは超重要で、5年~10年と保有し続けるとスワップポイント蓄積額は巨大になります。そこで、FX業者選択が比較的重要となります。

ただし、年単位になるとFX業者は営業方針が徐々に変わりますので、今までは高スワップが売りのFX業者だったのに今では違う、なんてことが起きるのですが、少なくともトレード開始時点でスワップポイントが不利なFX業者を選択しないという方針が必要でしょう。

そして、取引開始後しばらくしてから不運にもスワップポイントが小さくなってしまっても、業者間でポジション引っ越しは簡単でないので、そのまま放置で利食いを狙います。

また、スワップポイント蓄積額が巨大になるという理由から、スワップポイントがマイナスになる側での取引は精神的に辛いです。スワップポイント損よりも利食いの方が圧倒的に大きい!と頭では分かっていても、下の関係があるのでストレスが溜まります。

辛いトレード

- スワップポイント損は毎日必ず発生。

- 利食いできるかどうか、それは分からない。

よって、「円高になったら買う」というトレードが中心になります。

まとめ

以上をまとめますと、長期トレードの考え方は簡単で、インジケータ等不要で市場最安水準になったら買えばいいし高値になったら売れば良い。そして、スプレッドは無視してOK&レバレッジは低くすれば良しで、スワップポイントがプラスになる側で取引するのが楽だよ、となります。

後は、政治経済の状況を加味してトレードします。

このトレードで最も難しいのは「待つ」という行動です。FXでトレードしたい、しかし年単位で待ちなさい…これができる人は、この長期トレードで成功できる素養を持っています。

なお、マスコミの報道は完全無視で行きましょう。マスコミが円高の恐怖を煽る状態になったら、「マスコミが煽っているぞ!ここは買いだ!」という考え方でOKです(そもそも、報道を見ないので煽っているかどうかも不明というのが最良)。