イングランド銀行(イギリスの中央銀行)の要人が、イギリスの政策金利について発言しています。それを見るまでもなく、政策金利は徐々に変化していくと分かります。

今は低金利ですが、将来、上昇トレンドになる日が来るでしょう(おそらく)。よって、その時のために準備したいと思います。

すなわち、「イギリスの政策金利が引上げられると、ポンド円(GBPJPY)はどうなるだろうか?」です。

直感的には、円安になると感じるでしょう。過去の実績はどうだったか、検証します。

政策金利と為替レート

ポンド円は、ポンドと円の交換比率を示します。例えば、ポンド円=130円だったら、1ポンドと130円を同じ価値とみなして交換できますよ、という意味です。

よって、政策金利とポンド円の関係を見るには、イギリスと日本、両方の政策金利について、それぞれ確認が必要です。

そこで、最初に日本の政策金利から見ていきましょう。

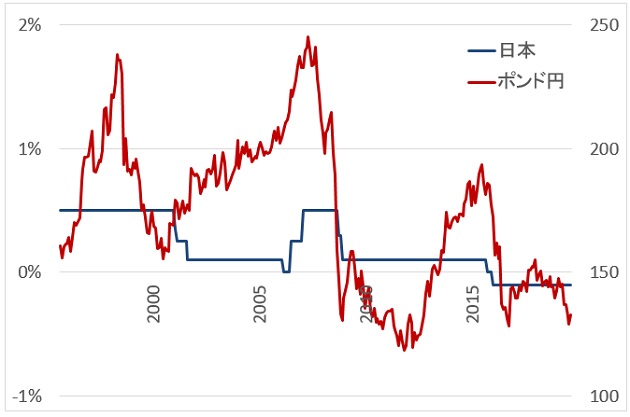

日本の政策金利とポンド円

下のグラフは、1995年後半以降のグラフです(以下、同じ)。赤色はポンド円の推移、そして青色は日本の政策金利です。

最初に、日本の政策金利を見ましょう。縦軸は左側です。ほぼ0%の水準で推移していることが分かります。

また、グラフは25年くらいをカバーしています。これだけの長期間ならば、政策金利も大きく動くはず…と思いきや、日本の場合は動きがほぼありません。

その一方で、ポンド円はダイナミックに上下動しています(縦軸は右側)。上のグラフで最も円安のとき、250円くらいでした。そして、最も円高のときは120円割れという動きです。

よって、日本の政策金利とポンド円の関係を調べようと思っても、ほぼ得られる情報はないように見えます。

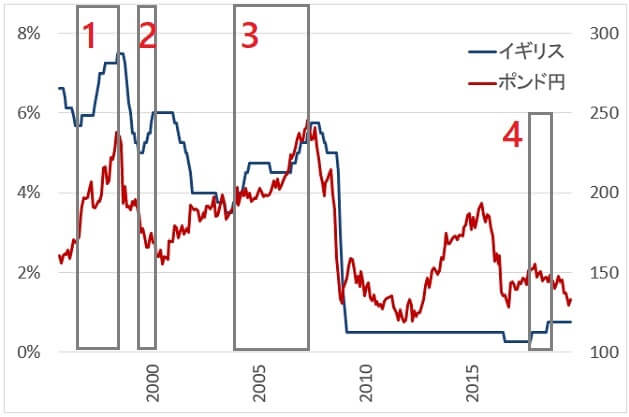

イギリスの政策金利とポンド円

次に、イギリスの政策金利とポンド円の関係を調べましょう。下のグラフの通りです。

日本の政策金利に比べると、この2つのグラフには何らかの関係がありそうです。分かりやすい関係が見つかれば、トレードに反映できそうです。

説明しやすいように、下の通り枠と数字(1~4)を追加しました。

政策金利が引き上げられる場合

上の数字1から4は、いずれも政策金利が引き上げられた時期です。この期間、ポンド円は円安になったでしょうか。

- 1:円安

- 2:円高

- 3:円安

- 4:円高

とういうわけで、2勝2敗でした。イギリスの政策金利引き上げが円安に結び付く、と考えて取引すると、痛い目に遭うかもしれません。

しかし、数字の1と3では、比較的大きな円安が実現しています。これらに比べると、2と4の円高は控えめです。

そこで、「政策金利が継続的に引き上げられたら、円安になるかもなあ」くらいの感じで相場を見ることになるでしょう。

実際に円安になりかけたら、その流れに乗って買います。

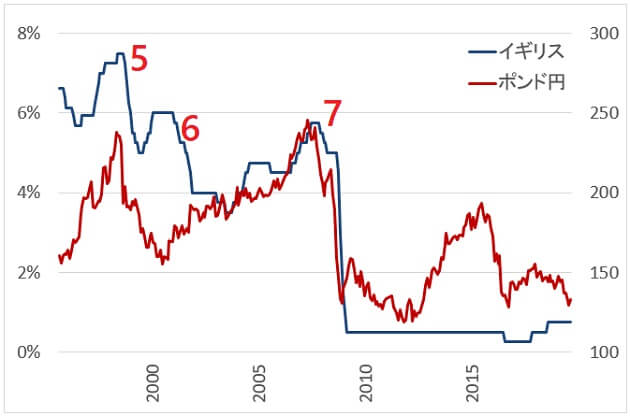

政策金利が引き下げられる場合

次に、政策金利が大きく引き下げられる場合も確認しましょう。数字(5~7)を追加しました。

ざっくり見ると、政策金利が引き下げられれば、ポンド円も下落(すなわち、円高)になっているように見えます。

特に、数字の5と7の部分です。数字の7は、2008年のリーマンショックを中心とする期間です。

ただし、この考察では、トレードに反映しづらいです。と言いますのは、数字6の存在です。

数字6の部分で、イギリスは政策金利を大きく引き下げました。しかし、為替レートは円安基調です。「政策金利を引き下げたら円高」という図式でトレードすると、痛い目に遭うかもしれません。

同じパターンが、グラフの一番左端(1995年)あたりでも確認できます。

どちらが先に動くか

上の考察により、政策金利とポンド円の値動きについて、いつも一致するわけではないと分かりました。

しかし、一致する場合には、大きな値動きになる様子も分かりました。

次に確認したいのは、「両方の動きが一致する場合、どちらが先に動くか?」です。仮に、政策金利が先に動いて為替レートが追随するなら、トレードで大きな利益を得られるかもしれません。

上のグラフでは、前後関係が良く分かりません。何しろ、25年もの範囲をギュッと1つのグラフに収めているからです。

そこで、別途確認しますと、以下の通りでした。

少々、残念な結果になりました。しかし、この結果でも、トレードに反映可能です。

と言いますのは、このグラフは25年もの長期間を表示しているので、短期間の動きに見えても、それは数年以上の動きだからです。

数年もあれば、余裕をもって対応できます。

トレード案

トレード案は、以下の通りです。

円安の場合:

- 為替レートが、大きな円安トレンドを作ったようだ。

- しばらくして、政策金利が継続的に引き上げられるようだ。

- ポンド円を買って、年単位で保有して大きな利幅を得よう。

円高の場合:

- 為替レートが、大きな円高トレンドを作ったようだ。

- しばらくして、政策金利が継続的に引き下げられるようだ。

- ポンド円を売って、年単位で保有して大きな利幅を得よう。

上の2つのうち、トレードしづらそうなのは、円高の場合です。と言いますのは、スワップポイントがマイナスになるからです。

年単位で保有し続けて、毎日ずっとスワップポイントがマイナスというのは、気持ちの良いものではありません。

そこで、年単位で売り続けるのではなく、スイングトレードなどで売りトレードを繰り返すほうが、現実的かもしれません。

イギリスのEU離脱問題

今回は、政策金利に絞ってポンド円を考えています。しかし、政策金利と同等か、またはそれよりも大きな影響力を持っているだろう問題があります。

イギリスのEU離脱問題です。

イギリスは、無事に(?)EUから離脱できるでしょうか。あるいは、なんだかんだ言って離脱しないまま時間が過ぎるでしょうか。

あるいは、離脱したら、スコットランドは連合王国を解消して独立するでしょうか。

イギリスのEU離脱は、イギリスの政治・経済に対してどのような影響があるでしょうか。

こういった問題がありますので、政策金利だけを見てトレードをするのは、とても難しい状況です。政策金利と合わせて、この問題もチェックしたいです。

下に、グラフを再掲します。一番右側で、円安になり、政策金利がやや遅れて上昇しています。過去20年のパターンを見れば、買って保有が正解だったかもしれません。

しかし、EU離脱問題が、イギリスを大きく揺るがしています。結局、円高に反転してしまいました。

イギリスと米国の政策金利差

今回はポンド円の話ですが、米国の政策金利を絡めて考えてみます。

と言いますのは、米国は世界経済で圧倒的な地位を占めているからです。英米の政策金利差が、ポンド円に何か影響を与えているかもしれません。

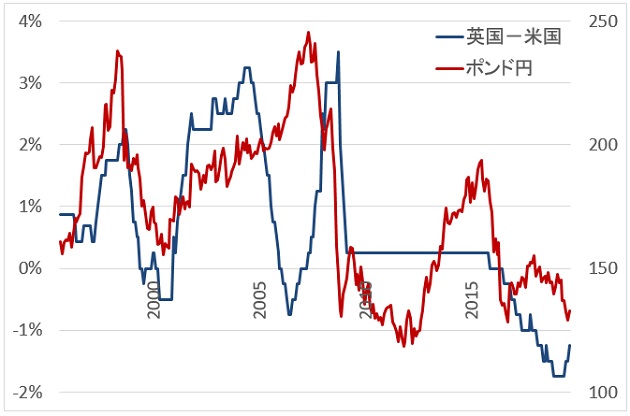

下のグラフは、英米金利差(イギリスの政策金利-米国の政策金利)と、ポンド円を示したものです。

2つの線があるだけですが、ゴチャゴチャした感じで見づらくなりました。

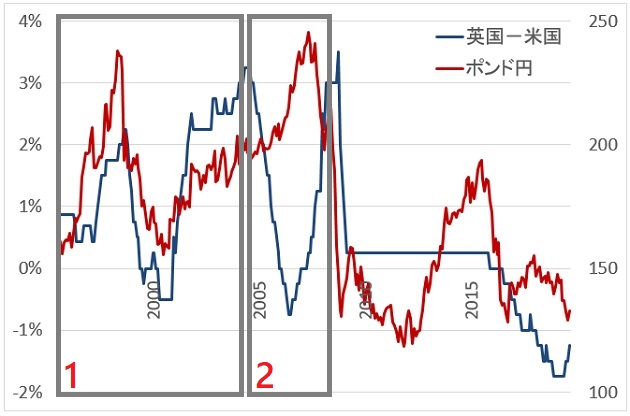

説明のために、下のように2つの四角で囲みます。

四角1の部分は、英米金利差とポンド円に正の相関があるように見えます。

すなわち、英米金利差がプラス方向に伸びたら、ポンド円は円安になります。逆に、英米金利差が縮小すると、ポンド円は円高になりました。

四角2では、この関係が逆転したように見えます。すなわち、英米金利差が拡大したら円高、金利差が縮小したら円安です。

そして、チャートの右半分では、為替レートと金利差にはあまり関係がないように見えます。2016年以降の円高は、政策金利差というよりは、EU離脱問題の方が影響が大きそうです。

端的に書いてしまえば、「英米金利差は、ポンド円のトレードで使えそうもない」という感じです。

トレードに使えそうな有意な関係は、なかなか見つからない

トレードという点だけに焦点を当てる場合、最後の英米の政策金利差の情報は、不要な感じがするかもしれません。

しかし、長期トレードにおいては、こういった情報も大切です。と言いますのは、以下の通りだからです。

- 有意な情報を得られるかどうか、事前には分からない

- 有意な情報がなくても、何かが見つかるかもしれない

- 外部の「変な情報」に惑わされることがなくなる

データを分析していると、期待した結果が出る方が圧倒的に少ないです。多くの場合、使えそうもない情報だなあ…という例が多いです。

しかし、情報が頭に蓄積されていきますので、あるとき「パッ!」とひらめくことがあります。これが有用な情報の切り口になることがあります。

また、専門家がいわゆるポジショントークを繰り広げるとき、「その情報は怪しいぞ…!」と勘が働くようになります。分析して得た知識があるからです。

もちろん、ポジショントークでなく自分の分析を信用します。

このようなメリットがありますので、長期チャートと各種経済指標を組み合わせて分析すると、面白い情報が見つかるかもしれません。