ゆったり為替は、豪ドル円で延々とリピート系注文をしています。しかし、豪ドル円が最良の通貨ペアだと断定できません。

そこで、どの通貨ペアでリピート系注文をするのが最良なのか、ボラティリティ(価格変動率)の視点で見てみましょう。

ボラティリティとリピート系注文

ボラティリティとは、価格変動率です。すなわち、どれくらい価格が大きく動くか?を示します。

リピート系注文は、為替レートが大きく上下動してくれると最良です。どんどん利食いしてくれます。

そして、ボラティリティの考察をする場合、一般的には標準偏差を使うでしょう。

しかし、標準偏差に普段から慣れていないと、数字を見てもイメージしづらいのが難点です。そこで、日足の高値と安値の差を使って考えてみます。

2019年の値動き

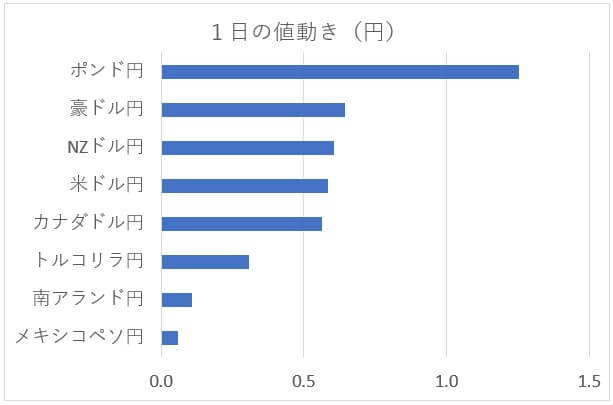

下のグラフは、2019年における、日足の高値と安値の差の平均値です。

これを見ますと、ポンド円の値動きが圧倒的に大きいことが分かります。1日平均で120銭以上動いていることが分かります。

ポンド円の値動き

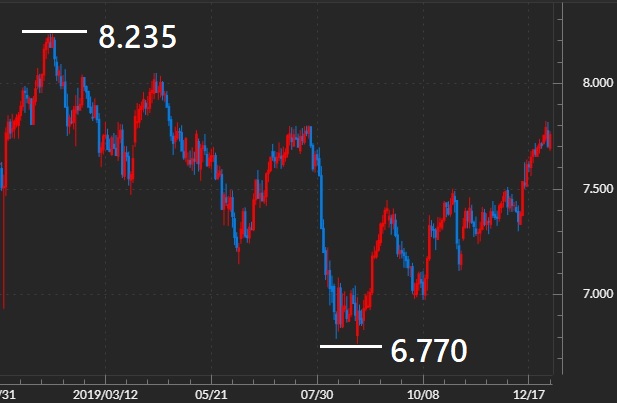

では、ポンド円でリピート系注文をするのが最良だったでしょうか。2019年の日足チャートを見てみましょう(DMMFXから引用)。

2019年のイギリスは、EUから離脱するかどうかでゴタゴタを繰り返していました。

すなわち、為替レートは上下動が激しかったので、リピート系注文にとっては良かったとも言えます。とはいえ、年間の高値と安値の差が大きいです。これが難点です。

- 年間高値:148.869円

- 年間安値:126.549円

- 差:22.320円

この範囲全体に注文を設定するのは、根性が必要だったでしょう。

2019年3月をピークにして、8月までひたすら円高となりました。それでも我慢し続けていたら、大きな上下動を繰り返しながら円安に復活しました。

大きなご褒美となったでしょう。

2020年、イギリスは正式にEUを離脱しました。しかし、離脱手続きが完全に終了したわけではありません。

そこで、もう一波乱あるだろう、波乱が終わった後は為替レートが元の位置になるだろう、と考えるなら、ポンド円で取引するのが候補になります。

(ゆったり為替は、ポンド円での取引を見送ります…。)

南アランド円やメキシコペソ円

逆に、1日の値動きが小さかった通貨ペアを見てみましょう。南アランド円とメキシコペソ円です。

南アランド円は、1日で10銭くらい動きました。そして、メキシコペソ円は6銭くらいです。ポンド円と比べて、桁違いに小さいです。

しかし、これを持ってポンド円の方が良いとは言えません。為替レート水準が異なるからです。

下は、南アランド円の2019年の日足チャートです。

高値は8.235円、安値は6.770円です。すなわち、ポンド円に比べて、為替レートの数字は20分の1くらいということになります。

この為替レート水準で、ポンド円のように1日で100銭も動いたら、とんでもない相場になってしまいます。

すなわち、為替レート水準が大きく異なる場合、「1日で何銭動いたか?」という比較は不適切です。

そこで、率で考えてみましょう。

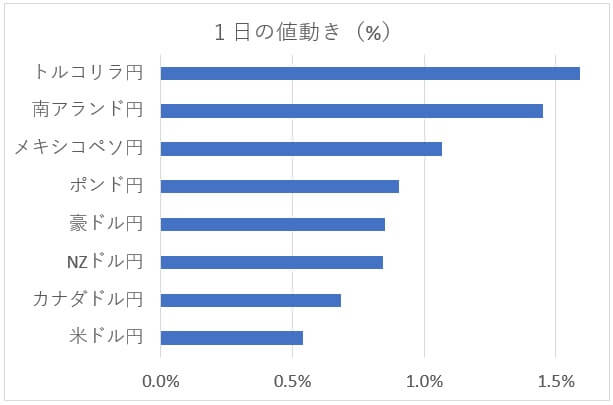

1日の値動き(%)

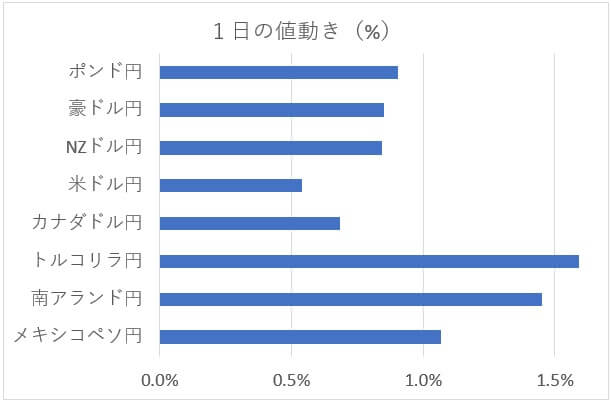

各通貨ペアについて、1日の値動きの大きさを計算し、それを日足始値で割ります。こうすれば、1日で何%の値動きがあったかが分かります。

2019年の平均値を見ますと、下のグラフの通りです。通貨ペアの順番は、冒頭のグラフと同じです。

このグラフを見ますと、イメージが大きく変わります。

トルコリラ円、南アランド円そしてメキシコペソ円の3つの値動きが、特に大きいと分かります。いわゆる新興国通貨ペアです。

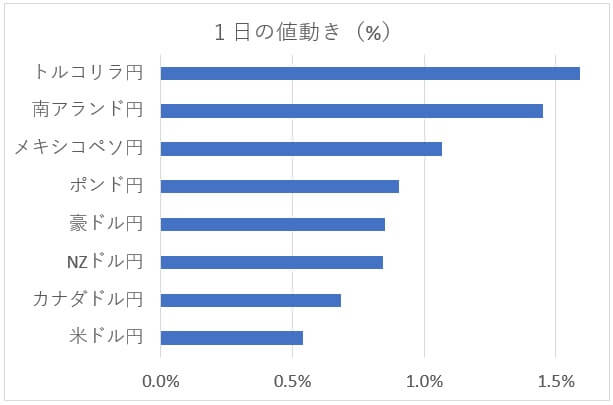

値動きが大きい順に並べ替えたのが、下のグラフです。

1日の値動きの大きさに着目するなら、トルコリラ円や南アランド円が候補になります。

ただし、新興国通貨ペアは注意が必要です。長期的に見ると、ひたすら円高になり続けているからです。

とはいえ、一直線に円高になっているわけでもありません。レンジになる場合も少なくありません。そこで、いくつかのトレード案が出てきます。

トレード案1

レンジや円安になるときを選んで、買いのリピート系注文です。

レンジになる期間は、南アランド円の場合だと年単位になることがあります。よって、その期間全部でなくとも、3か月~6か月間くらいを狙って買いで取引です。

スワップポイントももらえますし、二重においしいです。レンジが終わる前に、取引を終了します。

トレード案2

円高になっても構わない、ひたすら取引を繰り返す方法です。

これを採用すると、リピート系注文で利食いを繰り返す一方で、円高が続くと、含み損ポジションができるでしょう。しかも、もう利食いしないという。

この場合、含み損ポジションはスワップポイント狙いに切り替えです。

どこかで円安に振れることがあったら、損切りします(損切りでも、スワップポイント益と合計するとプラスになるのが理想)。

トレード案3

新興国通貨ペアで取引しないというのも、採用できるでしょう。安全重視なら、これです。

この場合、米ドル円や豪ドル円などが候補となります。ただし、米ドル円や豪ドル円ならば損しないか?と言えば、損します。

よって、難しいことに変わりはないのですが、先進国通貨ペアと新興国通貨ペアで明らかな差が出やすいのは、相場の波乱時です。

相場の波乱時

相場が大波乱になると、新興国通貨ペアでは為替レート配信が止まる例があります。すなわち、その期間は取引できません。

レート配信が止まる時間は、過去の例を見ますと短時間です。よって、必要以上に警戒する必要はないかもしれませんが、本格的に配信が止まると、ひどい目に遭うかもしれません。

そこで、新興国通貨ペアでリピート系注文をする際には、投入する資金量を抑えめにして安全重視にしたいです。

公開トレードは、引き続き実行

では、ゆったり為替の公開トレード(豪ドル円のリピート系注文)は、今後どうしましょうか。

この記事のデータを見ますと、取引継続で良さそうです。1日の値動き(%)を下のグラフで見ますと、豪ドル円は、米ドル円よりも値動きが大きいです。

ポンド円には劣りますが、NZドル円やカナダドル円よりも上に来ています。

よって、通貨ペアを乗り換える必要はなさそうです。

一つ残念な点があるとすれば、スワップポイントです。公開トレードを始めた2016年7月当時、豪ドル円を買うと、そこそこのスワップポイントを得られました。

しかし、今はゼロに近くなっています。これは仕方がないので、日々の利食いに期待です。