今回は、読者の皆様から頂きましたお便りを元に、トラリピを考察してみましょう。

読者の方のお便り

はじめまして。ブログ毎日楽しみに見ています。

さて、ゆったり為替さんはトラリピ的なトレードがメインのようですが、自分も真似させていただき豪ドル円でやっています。

そこで質問なのですが、過去記事2015/03/23「3通貨ペアのトラッキングトレードに死角はあるのだろうか?」で紹介されていた内容をヒントに考えてみた手法があるのですが、ご意見をいただきたくお願いいたします。 それは、

2.豪ドル/円、NZドル/円、豪ドル/NZドルを同じ口座で両建てトラリピをする

3.20PIPS刻みで買い(売り)100PIPSで利食いする

4.過去最高、最低の1000PIPS手前まで仕掛ける(豪ドル/NZドルは500PIPS)

5.証拠金は上記4まで耐えられるくらい口座に入れておく

というものです。 マイナススワップとスプレッドの損失はあるのは承知していますが、これならトラリピが一方的な下落(上昇)に対して、両建てと3通貨ペアによによるリスクヘッジにより、

3通貨ペアそれぞれの過去最高(安)値までの証拠金の合計を用意しなくても、リスクを回避しながら利益をあげられるのでは?と思ったところです。

検証する能力もない素人が考えたことですが、ご意見をいただけたら幸いです。 よろしくお願いします。

**********

ひらたさん、ありがとうございます。

トラッキングトレードを考察した記事では、3通貨ペアについて考察しています。この時は、円、米ドル、ユーロの組み合わせでした。ゆったり為替の検討結果は「ちょっと厳しいかなあ…」でした。

では、お便りでいただきました「円、豪ドル、NZドル」の場合はどうでしょうか。

確認してみましょう。

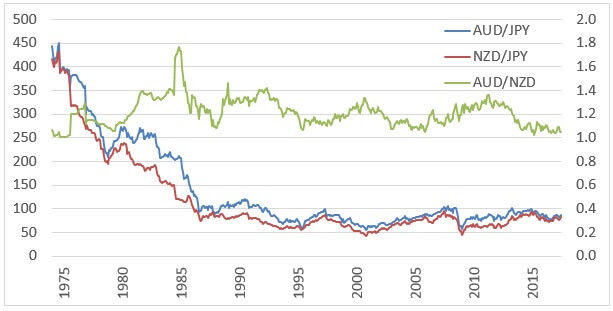

3通貨ペアの超長期チャート

最初に、3通貨ペアの長期チャートを確認しましょう。3通貨ペアとは、以下の3つを指します。円、豪ドル、NZドルで構成されています。

NZドル/円(NZD/JPY)

豪ドル/NZドル(AUD/NZD)

なお、過去全体のチャートと言えば1870年代からになってしまいますが、その検証は意味がないでしょう(この時期、NZD/JPYの為替相場はあったのかな…)。

そこで、現行制度が開始された1970年代前半からのチャートで確認します。

このチャートを眺めて分かるのは、豪ドル/NZドル(AUD/NZD)は値動きが概ね安定しているということです(縦軸は右側でご覧ください)。

このチャートを眺めて分かるのは、豪ドル/NZドル(AUD/NZD)は値動きが概ね安定しているということです(縦軸は右側でご覧ください)。

一方、豪ドル/円(AUD/JPY)とNZドル/円(NZD/JPY)について、1990年代初めまでとその後では、値動きが大きく異なることが分かります(縦軸は左側です)。

「過去の値動き全体に対応できるようにしたい」という場合、1970年代の為替レートになっても大丈夫な資金を投入すべきでしょう。しかし、豪ドル円やNZドル円の値を見ますと、400円を超えています。

400円になっても大丈夫な資金を投入するのは、現実的でないかもしれません。

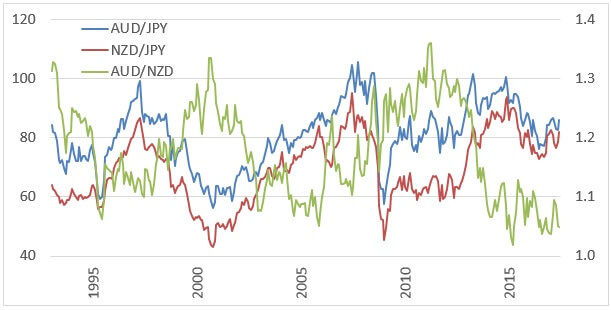

よって、将来の値動きを見通すことは不可能ではありますが、ここでは、1990年代前半以降で考察します。下のチャートの通りです。これでも25年くらいをカバーしていますので、かなり長期です。

なりゴチャゴチャしたチャートになっています。しかし、これはとても良い傾向です。というのは、3通貨ペアともに、狭い範囲で上下動していることを示しているからです。

狭い範囲で上下動を繰り返すというのは、トラリピ向きだということです。

ただ、狭いと言っても、25年くらいの期間をカバーしたチャートです。そこで、それぞれの通貨ペアのおおよその高値と安値を確認しましょう。

NZドル/円(NZD/JPY):42円~98円(5,600銭)

豪ドル/NZドル(AUD/NZD):1.00~1.35(3,500pips)

豪ドル/NZドルの値動きが、極めて小さいことが分かります。ちなみに、豪ドル円やNZドル円も極めて狭い部類になります。ポンド/円(GBP/JPY)やユーロ/円(EUR/JPY)の場合、極めて大きな値動きになります。

よって、この3通貨ペアで両建てトラリピをするという案は、検討する価値があるでしょう。

そして、お便りの取引条件に「4.過去最高、最低の1000PIPS手前まで仕掛ける(豪ドル/NZドルは500PIPS)」という条件があります。高値で買ってしまう、あるいは安値で売ってしまうというリスクを回避できます。

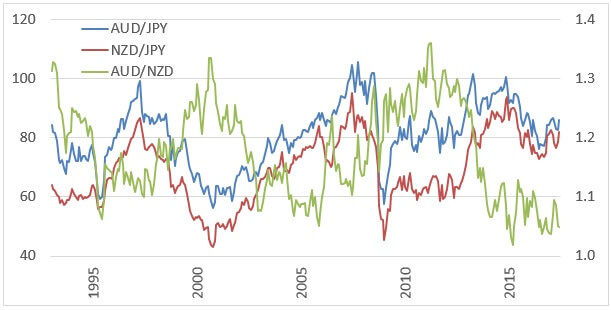

3通貨ペアの値動きの特徴

では、3通貨ペアの値動きの特徴を考察しましょう。下のチャートを改めてご覧ください。どんな特徴が分かるでしょうか。

いくつかあると思います。

特徴1:豪ドル円とNZドル円の値動き

豪ドル/円(AUD/JPY)とNZドル/円(NZD/JPY)は、値動きが極めて似ていると分かります。円安になるとき、円高になるとき。いずれも、同じような値動きです。

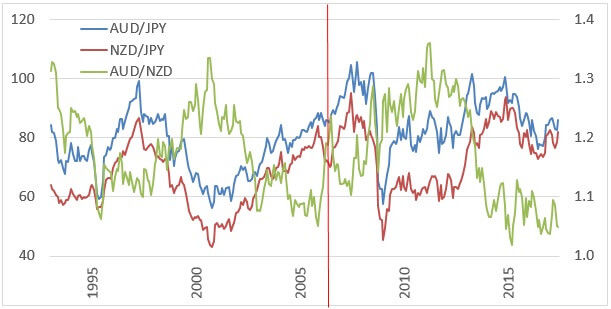

特徴2:豪ドル円、NZドル円の2通貨ペアと、豪ドル/NZドルの関係

先ほどのチャートに、縦に赤線を引きました(下のチャート)。赤線の左側で特に顕著ですが、豪ドル円やNZD円が上昇するとき、豪ドル/NZドルは下落しています。

豪ドル円やNZD円が下落するときは、豪ドル/NZドルは上昇しています。

すなわち、逆の値動きになりやすいです。

赤線の右側では、その関係が少し崩れています。しかし、逆の値動きをする傾向があるという状態は継続しているといえるでしょう。

以上の特徴2つから、以下のトレード案ができそうです。

トレード案: 豪ドル円とNZドル円の取引数量は、豪ドル/NZドルよりも少なくする。

というのは、豪ドル円が円安になるとき、NZD円も円安になります。一方、豪ドル/NZDは逆方向に行きやすいです。

NZドル円: 1,000通貨で20銭ごとに取引

豪ドル/NZD: 1,000通貨で20pipsごとに取引

全く同じ取引内容を実行すると、豪ドル円やNZドル円の影響力の方が強くなると予想できます。3人で2対1に分かれて綱引きをするようなイメージになります。そこで、豪ドル円とNZドル円の側の取引数量を減らして、全体のバランスをとります。

具体的には、1取引の数量を減らすか、あるいは、20銭ごとに売買するのではなく、30銭~40銭ごとに売買するといったところです。

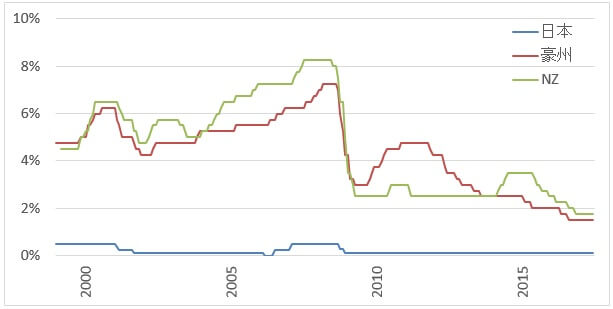

三か国の政策金利推移

では、この3通貨トラリピでは、スワップポイントはどうなるでしょうか。過去長期間のスワップポイントを入手できませんし、FX口座ごとに数字が異なります。そこで、政策金利で代用します。

政策金利が大きい国の通貨を買うと、スワップポイントはプラスになりやすいです。下のグラフは、3か国の政策金利です。1990年代後半からの数字でグラフを作っています。

このグラフを見ると、政策金利の特徴は一目瞭然です。「日本の政策金利がゼロ付近だ」です。そして、豪州とニュージーランドは高金利です。

リーマンショック後の政策金利は低下気味ですが、それでも高金利通貨国です。

今後どうなるか分かりません。しかし、上のグラフの関係が続くならば、豪ドル円とNZドル円については、買うとスワップポイントがプラスになります。

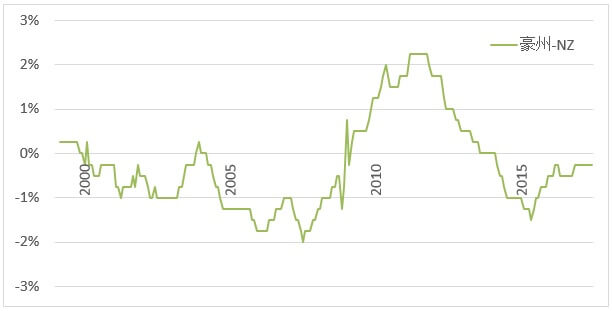

一方、豪州とニュージーランドは、同じような動きをしています。そこで、豪州の政策金利からニュージーランドの政策金利を引いた値のグラフを作りました。以下の通りです。

概ね、-2%~2%の範囲で動いています。そこで、豪ドル/NZDを長期間保有する場合、スワップポイントはプラスになったりマイナスになったりすると考えて良さそうです。

また、政策金利差は最大で2%くらいなので、1万通貨当たりのスワップポイント損がとんでもない数字になる可能性は、あまり高くないかもしれません。これについては、FX業者のさじ加減ですので、あらかじめ判定することは難しいです。

なお、くりっく365やDMMFXは、スワップポイントが1本値です。すなわち、買いと売りでスワップポイントの絶対値が同じです。

両社とも1万通貨からの取引になりますが、両建てでも有利なスワップポイントが欲しい場合は、選択肢になります。

トラリピでの利幅の大きさ

次に、利食い戦略をどうするか?です。お便りでは、「20PIPS刻みで買い(売り)100PIPSで利食いする」とあります。とても良いと思います。

豪ドル/円とNZドル/円について、過去10年程度のバックテストによりますと、100銭の利食いは良い数字です。では、豪ドル/NZドルはどうなの?ですが、これはゆったり為替自身で検証していませんので、何とも不明です。

ゆったり為替の場合、10年以上のヒストリカルデータを使ってバックテストします。豪ドル/NZドルについては、データ不足で何とも分かりません。

印象としては、もう少し狭くてもいいかな?という感じがします。

ゆったり為替はこのトラリピを実行するか?

では、次に、「ゆったり為替は、この取引をしたいか?(あるいは、する可能性があるか?)」です。おそらく、実行しません。

というのは、3通貨ペアの取引を同時に管理するのは大変だからです。ゆったり為替のペンネームの通り、私はのんびり、ゆっくりが好きです。

3通貨ペアで同時に取引していて、リーマンショック級の暴落が再度やってきた場合を想定しましょう。あらかじめシミュレーションを繰り返していたとしても、ゆったり為替には、適切にシミュレーション通りに行動できる自信がありません。

別ブログ「FXリアルトレード道場」で、ゆったり為替は豪ドル/円でリピート系注文をしています。ゆったり為替には、これくらいの方がいいです(正直に書けば、取引数量をもっとドカンと増やして取引したいですが、今は我慢です)。

あと、3通貨ペアのトラリピでも対応できます!という場合でも、難点があります。その一つは、「3通貨ペアすべてが歴史的高値圏になる場合」です。

思いっきり不都合な値動きをする場合をシミュレーションしましょう。シミュレーションは、不都合であればあるほど良いです。その悲惨な状況でも耐えられる場合に、取引を開始してもOKでしょう。耐えられないならば、実行しないほうが安全です。

不都合な値動きのシミュレーション

最高に不都合な値動きとして、「3通貨ペアすべてが歴史的高値圏になり、かつ、値動きが乏しい場合」を想定しましょう。過去の値動きを見る限りは、実現しそうもない設定です。しかし、トレードに「想定外」は存在しません。

損したとき「これは想定外だから勘弁して!」と言っても、誰も聞いてくれません。よって、あらゆる場合を検証します。

さて、3通貨すべてが歴史的高値圏にありますから、全部売りでトラリピをしています。豪ドル円、NZドル円のスワップポイントはマイナスでしょう。豪ドル/NZドルもマイナスだとしましょう。

ありえない話ではありません。

要するに、全ての取引のスワップポイントがマイナスです。そして、「値動きが乏しい」という条件が加わります。

・利食いに期待したいが、値動きが小さくてなかなか利食いしない。

・すべてのポジションにつき、証拠金を準備する必要がある。

お便りに「3通貨ペアそれぞれの過去最高(安)値までの証拠金の合計を用意しなくても」という予想が入っていますが、これが適用できない場合があるということです。

そして、この状況が1年~数年続いても耐えられるか?です。耐えられないならば、このトレードを実行しない方が安全です。ただし、このトレード手法に修正を加えることもできるでしょう。

3通貨ペアのトラリピの修正

その修正は、「豪ドル円やNZドル円が歴史的安値圏になったときに、買って長期で持つ」です。これを採用すれば、このポジションについてはスワップポイントが毎日プラスになります。

安値圏で買って、高値になる場合を検証していますから、含み益がとても大きいです。

長期保有の数量如何では、上で検証した悲惨なシミュレーションでも毎日プラスにできるでしょう。

なお、これは「豪州とNZの政策金利が、常に日本よりも高い」ということを前提としています。この前提が崩れる可能性はとても低いと判断しています。しかしゼロだとも言えません。

そこで、日本の政策金利が高くなる場合もシミュレーションしましょう。

安値圏で長期保有した豪ドル円やNZドル円は、スワップポイントがマイナスになります。しかし、安値で買っていますから、含み益が巨大です。

さらに、高値圏で売っているトラリピは、スワップポイントがプラスになると予想できます。

すなわち、政策金利差が逆転するとしても、何とかなるかな?と予想できます。

実際に何とかなるかどうかは、長期の買いポジション数量、トラリピの設定、値動きの大きさ、そしてスワップポイントの大きさ次第です。

様々なパターンの検証が必要でしょう。

結び

このように検証しますと、通貨ペアが3つのトラリピは大変だと分かります。ブログ記事ですので、今回の内容で全てを網羅できているわけではありません。過去データの詳細な検証が必要です。

3通貨ペアのトラリピは理想的な面ももちろんありますが、不都合な面もあります。

今回の記事では、不都合そうな面に焦点を当てて書いています。というのは、メリットや儲かる場合については、検証しなくてもOKだからです。「儲かっているから、いいんじゃない?」という感じです。

一方、負けるときはそうはいきません。「負けて損している?どうでもいいんじゃない?」という人はわずかでしょう。しかも、長期トレードで3通貨ペアですから、損失になるときの額は相当大きいでしょう。

3通貨ペアのトラリピを実行する場合は、さらに詳細に検討したうえで、悲惨なマイナスになるパターンのシミュレーションを何回も繰り返したいです。

・・・というのが、ゆったり為替の意見です。これはゆったり為替の意見にすぎませんので、「いや、自分は違うと思うぜ!」というのも歓迎です。

ご自身でシミュレーションを繰り返し、より良いトレードを目指していきましょう。

関連記事 リスク・失敗パターン 長期運用 通貨ペア分析 リピート系FXの比較