トラリピに限らず、ループイフダンなどリピート系注文で取引すると、どれくらいの利回りを期待できるでしょうか。

ゆったり為替の実際のトレード成績を背景にして、ご案内します。

FX業者による利回りの違い

トラリピ、ループイフダン、トライオートFXなど、各社のツールは少しずつ異なります。スプレッドも異なります。よって、似たような設定で取引しても、利回りは同じになりません。

ただし、ゆったり為替の経験でいえば、「スプレッドの差は確かに収益に影響するが、大騒ぎするほどではない」です。

それよりも、損切りで損してしまう方が、ダメージは圧倒的に大きいです。

よって、「どのFX業者のツールを使えば良いのだろう?」と考えている場合は、先に「どの取引設定でトレードすれば良いのだろう?」を考えた方が良さそうです。

ここでは「トラリピの利回り」という表現を使いますが、「ループイフダンの利回り」などと置き換えていただいても、大勢に影響はありません。

では、長期、中期、短期に分けて、利回りを考察します。

トラリピ長期運用の利回り

ゆったり為替の経験でいえば、長期運用の利回り(年利)は以下のイメージです。ここでいう長期とは、取引期間10年を視野に入れます。

- 平穏時:3%~5%

- 通常時:5%~10%

- 稼ぎ時:100%を狙える

- 取引不可の期間:0%

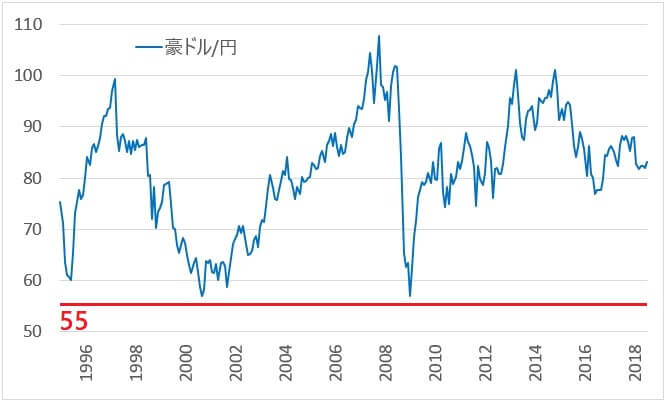

長期運用の具体例を書きますと、豪ドル/円のトラリピで、55円~85円の範囲にトラップを設定する場合などです。下のチャートは、1995年からの推移です。

円安部分を除いてトラリピする様子が、分かります。

では、通常時、平穏時、そして稼ぎ時の違いについて、考察します。

通常時の利回り

通常時とは、世界的に大事件が起きるわけでもなく、平穏な日々が続く状態です。しかし、完全に平穏な日々が続くことは、多くありません。時々、為替が大きく動きます。

この場合、証拠金全体に対する利回りは、5%~10%くらいになります(ゆったり為替が体験した数字です。以下同じ)。

5%~10%と書いていますが、10%に近いイメージです。

FXで10%くらいというと、利回りがとても小さい感じがします。しかし、完全放置で得られる数字です。極端な話、確定申告のために年1回、口座を確認するというだけで得られる数字です。

よって、満足できる数字なのでは?と思います。

平穏時の利回り

平穏時は、通常時よりも利回りが小さくなります。突発的な値動きが、あまりないからです。具体的には、2005年~2007年初め、2017年~2018年あたりが顕著な例です。

この時期は、利回りが3%~5%くらいになります。

稼ぎ時の利回り

稼ぎ時とは、大波乱の相場が連続する場合や、超円高が実現する場合です。

大波乱の相場とは、為替レートが激しく上下動する状態を言います。すなわち、トラリピにとっては最高の展開です。1日で何十回も約定します。

このような相場では、裁量取引はとても難しいです。よって、裁量取引はお休みにして、トラリピに稼いでもらうという展開になるでしょう。

また、超円高が実現する場合、今までの利食いで得た資金を利用して、長期保有の買いポジションを作ります。そして、1年~数年待って、利幅が数十円(数千pips)になったところで利食いします。

すると、巨大な利益が一気に加算されます。

大波乱相場と超円高が重なると、利回りがとても大きくなります。

利回り0%の場合もあり

ただし、利回りが0%になる場合もあります。例えば、上の例で、豪ドル/円が55円~85円のときにトラリピをすると書きました。

では、豪ドル円が90円や100円のときはどうする?です。

この場合は、別の通貨ペアを探します。豪ドル/円だけに集中する必要はありません。しかし、適切な通貨ペアが見つからない場合があります。このときは、チャンスが来るまで取引しないで待ちます。

すなわち、利回り0%です。

トラリピ中期運用の利回り

では次に、中期運用の利回りを確認しましょう。ここでは、2年~3年くらいを想定しています。

下のチャートは、豪ドル/円の月足です。2009年からの表示です(M2Jからの引用)。2015年くらいから、72円~85円くらいの範囲で取引すると想定します。

この場合、利回りは年30%くらいです。2年~3年くらい運用すると、資金が2倍になるイメージです。

2017年から2018年にかけて、豪ドル/円はとても値動きが小さい時期が続きました。2006年以来の小ささでした。その状況でも、数年で資金を2倍にできます。

中期取引の場合、ロスカットにかからずに生き残ることができれば、資金倍増は夢物語ではありません。

よって、日足チャートをチェックする必要はありません。基準となるのは週足チャートと月足チャートです。

今後数年で破られないだろう、というような強力な下値支持線を見つけます。あとは、その支持線の上でトラリピをすればOKです。

どれだけ強力な下値支持線であっても、いつかは破られる可能性があります。破られてロスカットになったら、そのときはあきらめましょう。相場は次もやってきますので、再度挑戦です。

トラリピの短期運用

次に、短期運用です。ここでは1年未満の取引を指しますが、実際には数か月を目途とする場合が多いでしょう。

ゆったり為替の場合、短期運用では、手動トラリピを使います。トラリピなど自動売買で短期運用することもできますが、難しいという印象です。

と言いますのは、中長期の場合、大きなレンジの下限や上限を見つけるのが比較的容易です。そして、その見つけた下限・上限は、なかなか終了しません。

一方、短期の場合は、レンジの下限・上限を見つけるのに技術と経験を要します。また、見つけても、為替レートは比較的簡単にレンジを破って上または下に動いていきます。

この場合、自動売買では不都合なことがあります。レンジが終了しそうになっても構わず、自動売買を継続してしまうからです。

よって、ゆったり為替は、短期(特に数か月以内の取引)の場合、「成行買い→OCO注文で決済」をひたすら繰り返します。

このトラリピ短期運用の場合、利回りは年率で30%~50%前後を期待できます。損切りで終了することなく取引を継続できれば、1年で100%を狙えるかもしれません。

しかし、短期運用で損切りなしというのは、難易度が高いです。50%が目途だという印象です。

短期運用の方が利回りが大きい理由

以上の通り確認しますと、利回りの大きさに差があることが分かります。短期運用が、最も利回りが大きいです。そして、長期運用が最も小さいです。

この理由は、簡単です。

長期運用の場合、巨大な範囲にトラップを設定しなければなりません。この記事の例ですと、豪ドル/円で55円~85円です。とても広いです。

一方、短期運用ならば、それよりもずっと狭い範囲で取引できます。すなわち、準備すべき証拠金額を小さくできます。

少ない証拠金で取引できれば、その分だけ利回り目標を高く設定できます。

各期間のメリット

しかし、短期運用のメリットがいつも大きい、というわけではありません。

長期運用は、放置できるのがメリットです。私たちは、FXを中心にして生きているわけではありません。仕事がありますし、別にやりたいこともあるでしょう。

その場合に、長期運用のメリットが活躍します。

-

-

トラリピの口座開設方法

当ブログでは、トラリピで長期的に生き残る(そして資産を増やす)方法を、正面から考察しています。 その結果、トラリピをしてみよう!と決めたとします。そこで、口座開設方法を確認しましょう。 トラリピのM2 ...

続きを見る