トラリピでトレードしていると、利食いやスワップポイントで証拠金が増えてきます。この増えた証拠金を使って、トラリピの注文(トラップ)を追加できます。

これが、トラリピの複利運用です。

そこで、トラリピの複利運用が適切な場合と、控えた方が安全な場合を考察します。

トラリピの複利運用を避けたい設定

短期取引の場合は、トラリピの複利運用を避けたいです。

短期取引でトラリピをする場合、トラップの範囲は5円~10円くらいの範囲になるでしょう。相場状況によっては、もっと狭い範囲でトラリピする場合があるかもしれません。

すると、最終的に、為替レートは取引設定の範囲を超えて、円安または円高に動きます。

トラリピで買っているときに、為替レートが円安方向に抜けていくのは問題ありません。すべての取引が利食いで終了します。問題は、買いのトラリピをしているときに円高になる場合です。

この場合、最終的には損切りで終了します。

- 今までの利食い益とスワップポイント益の合計

- 損切りによって生じた損失額

この2つの合計がプラスなら、そのトレードは成功だったということになります。しかし、マイナスだったら、そのトレードは良くなかったという評価になります。

そこで、複利運用をする場合は、損切りで生じてしまう損失額よりも、今までのトレード益の方が十分に大きくなった後でなければなりません。

短期取引の場合、為替レートが取引設定の範囲を簡単に超えてしまう場合があります。よって、短期トレードの場合は、複利運用は現実的でないでしょう。

中期から長期のトラリピで複利運用

そこで、中期から長期でトラリピをする場合に、複利運用を検討できます。

ちなみに、「短期、中期、長期」は、使う人によって意味が異なります。ここで使っている意味は、下のリンク記事の通りです。

-

-

トラリピの最適設定【豪ドル】

ひとたび取引を開始すれば、自動売買してくれるのがトラリピのメリットです。しかも、取引の方法は単純明快なので、理解しやすいです。 問題が残っているとすれば、「どの範囲で、どのように取引するか。証拠金はど ...

続きを見る

大まかにいって、以下の通りです。

- 長期:10年でも20年でも取引を継続したい

- 中期:1年~数年の範囲で取引

- 短期:1年未満

では、複利運用に投入する資金量など、検討していきましょう。

複利運用に投入できる資金

トラリピで獲得した資金を元に、追加でトラップを設定します。そこで、複利運用に投入できる資金は、「トレードで得た資金全部」となります。

しかし、これは止めた方が安全です。

中期から長期を視野に入れて取引しています。このため、トラップを設定する範囲はとても広いです。しかし、為替レートが不都合な方向に動き、トラップの範囲を超えてしまう可能性はゼロではありません。

この状態が実現する場合、損切りするなどの対応が必要です。とはいえ、トラップの範囲が広いですから、損切りすると損失額も大きいです。

一方で、既に利食いを多数繰り返し、スワップポイント益も大きくなっている場合が多いでしょう。損と益を合計して、プラスにできればOKです。

ところが、その収益は既に複利運用に投入してしまったという場合、損切りしたら合計で損になってしまいます。それは避けなければなりません。

よって、複利運用に投入する資金量は、トレード益の一部にとどめる必要があります。ゆったり為替は、トレード益の半額を上限にして複利運用しています。

中期のトラリピの場合

中期(1年~3年程度を視野)のトラリピの場合は、もっとシビアに複利運用を考えるべきと思います。

豪ドル/円を例にします。下のチャートは、M2Jからの引用で、2010年以降です。中期を視野に入れています。72円くらいが最低値ですので、ロスカット注文を70円~71円くらいに置くイメージです。

では、今後、豪ドル/円は72円を大きく下回るかどうか?です。1990年代からを通してみますと、60円を割り込んだのは3回あります。1995年、2000年、2008年です。

ということは、もう一回60円を割り込んでも、不思議ではありません。

そこで、豪ドル/円が72円をしっかり下回って損切りになっても、合計でプラスの成績になるまで、収益を複利運用に回すべきでないと思います。

「豪ドル/円が円高になって損切りしても、合計でプラスの収益だ」という状態を達成して初めて、複利運用を検討できるでしょう。

複利運用の際のレバレッジ

また、複利運用するということは、ポジションの数量が増えるということです。その分だけ、リスクが大きくなります。よって、レバレッジは少しでも低くする必要があります。

複利運用で設定するトラップについては、レバレッジは最大でも2倍までが良いのでは?と思います。

ただし、トルコリラ/円などの新興国通貨ペアの場合は、レバレッジ2倍では高すぎます。1倍前後でないと、安全の確保が十分でないと考えています。

と言いますのは、新興国通貨ペアは、基本的に円高だからです。いくら利食いを繰り返し、高いスワップポイントを獲得しても、円高になれば含み損になります。

その含み損を跳ね返すだけの設定にする必要があります。

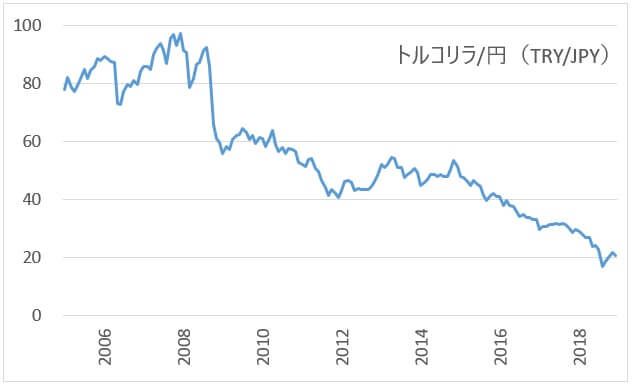

下は、トルコリラ/円の長期チャートです。円安になる場面もありましたが、基本的には円高一辺倒だと分かります。100円近くだったときもありますが、今では20円前後です。

ゆったり為替の複利運用

ただし、ゆったり為替の場合、レバレッジを使った管理をしていません。「為替レートが〇〇円になっても強制ロスカットにならない」という計算をして、管理しています。

レバレッジが2倍という場合、いったいどこまで円高になったら強制ロスカットなのか、良く分かりません。

これでは、実際に円高になるとき、とても不安です。

そこで、あらかじめ計算しています。豪ドル/円だったら、過去の円高記録は55円です。そこで、為替レートが45円未満になっても大丈夫という基準で、複利運用しています。

実際に円高になる場合、複利運用に投入せずに保管している収益があります。また、円高になる過程でも、利食いを繰り返します。

よって、過去の円高記録55円を大幅に下回っても、余裕で耐えられるということになります。

複利運用の結果、リスクが大きくなってはイケません。そこで、安全重視で取り組むことになります。

-

-

トラリピの口座開設方法

当ブログでは、トラリピで長期的に生き残る(そして資産を増やす)方法を、正面から考察しています。 その結果、トラリピをしてみよう!と決めたとします。そこで、口座開設方法を確認しましょう。 トラリピのM2 ...

続きを見る