この記事を投稿した時点では、財務省・日銀による市場介入は想定しづらいです。

しかし、いつの日か、再び行われる日が来るかもしれません。その場合に備えて、日銀による市場介入と米ドル円(USD/JPY)の推移の関係を確認しましょう。

この関係を知っておけば、トレードに役立つかもしれません。

財務省・日銀による市場介入

何年にもわたって、市場介入が行われていません。そこで、市場介入とは何かについて、簡単に確認しましょう。

「日銀による外貨売りや外貨買い」を指します。

そして、実施するかどうかを決めるのは財務省です。実際には、財務官など少数の責任者が決定し、日銀が実行します。

よって、市場介入では日銀が目立ちますが、日銀は指示された通りに行動しているだけです。

米ドル円(USD/JPY)の長期チャート

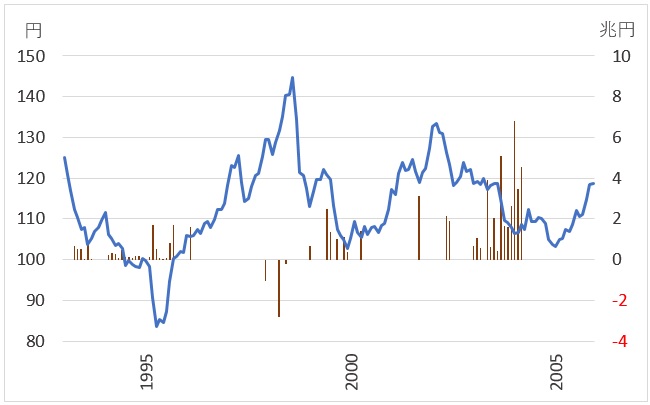

具体的な金額を見る前に、米ドル円(USD/JPY)の長期チャートを確認しましょう。下は、1993年以降のものです。

金額の推移

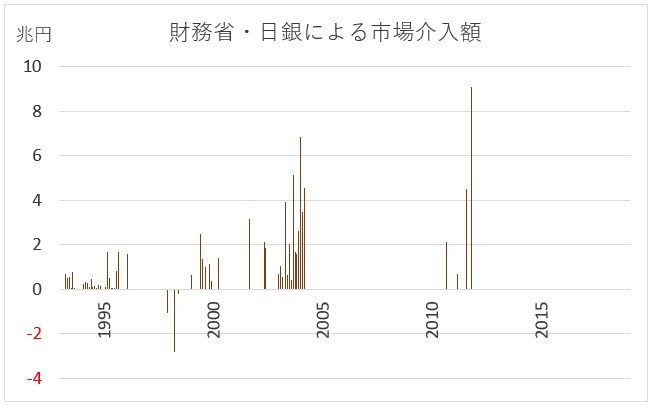

そして、下のグラフは、1993年以降の月別の市場介入額の推移です(米ドル円に限定)。このデータは、財務省ホームページで公開されています。

財務省ホームページでは、「外国為替平衡操作(がいこくかわせへいこうそうさ)」と書かれています。市場介入の正式名称です。

縦軸を見ますと、単位は兆円です。とても大きな額です。プラスは、米ドル円の買いです。マイナスは、米ドル円(USD/JPY)の売りです。

こうしてみますと、米ドル円の買いが圧倒的に大きいことがわかります。

そして、市場介入と為替レートの関連も見えてきます。この2つの関係を調べてみましょう。

1993年から2005年まで

チャートの表示期間が長いので、2つに分けました。最初に、1993年から2005年までの様子を確認しましょう。

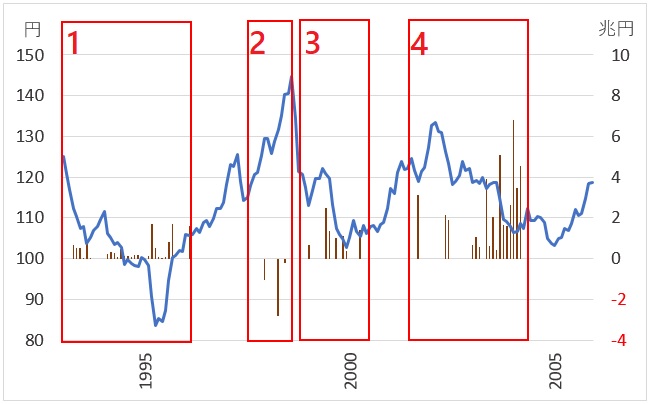

上のチャートでは文章を書きづらいので、下のように赤枠をつけました。

赤枠1:

ひたすら円高になる一方の時期に、断続的に米ドル円を買っている様子が分かります。そして、最終的に円安に転じています。

すなわち、大きな含み益になりました。

赤枠2:

円安になりすぎたと判断したのでしょうか。今度は、米ドル円を売っています(円買い介入)。そして、1997年から1998年は、アジア経済危機が発生した時期です。

その時期に円買い介入しましたので、効果抜群となってしまいました。

赤枠3:

円買い介入は効果が大きすぎた!と感じたのでしょうか。今度は、米ドル円を買っています。継続的に買い続けた結果、最終的に円安が実現しています。

赤枠4:

赤枠4の一番左部分は、全体としては円安傾向にある中での米ドル円買いです。それを除いて考えますと、円高になる中での米ドル円買いが続きました。結果、円安に転じています。

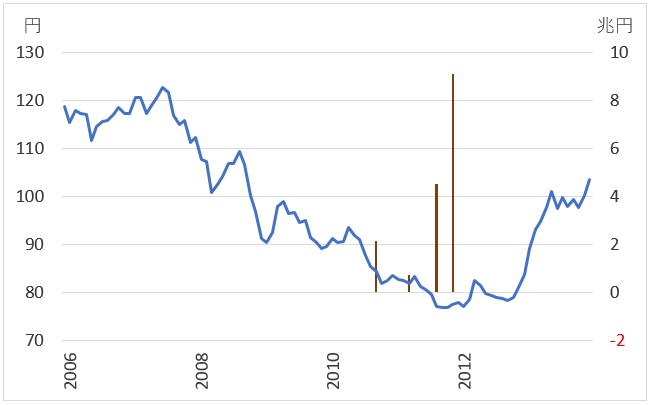

2006年から2013年まで

次に、2006年から2013年までの様子を確認しましょう。

2008年のリーマンショック以降の円高において、日銀は多額の円売り介入をしています。2011年11月だけで9兆円も米ドル円を買いました。最終的に、米ドル円は円安になっています。

それ以降、この記事を更新した2020年1月に至るまで、日銀による介入は行われていません。

米ドル円買いの市場介入があると、いつも円安に

過去30年近いデータから言えるのは、「日銀が米ドル円(USD/JPY)を買うと、その後いつも円安が実現してきた」ということです。

今後は、どうなるか分かりません。しかし、この事実を無視することはできないでしょう。

将来いつか、大きな円高が再来するとしましょう。そして、日銀が米ドル円を買うとします。

この場合、簡単には円安に転換しないかもしれません。しかし、円売り介入終了後、1年以内くらいには円安に転じるのでは?と想定できます。

また、今回の期間では、円買いはわずかな期間しかありません。アジア経済危機と重なっていることもあり、円買い介入の効果を評価するのは難しいです。

しかし、米ドル円の買いで効果が高かったことを考えると、円買い介入も、一定の(あるいは、大きな)効果があるとみなせます。

必要な資金は、増加の一方

もう一つ、市場介入額の推移グラフから言えることがあります。それは、効果を得るために必要な金額が、年を経るごとにどんどん多額になっていることです。

これは、世界中で行われている外国為替取引の規模が、年々大きくなっていることを示しています。

仮に、今から市場介入して効果を得ようと思えば、いくら必要になるでしょうか。その金額は不明ですが、2011年11月の9兆円よりも多額になるだろうと予想できます。

ゆったり為替は、月足チャートのトレードを好みます。上のデータのように、特定の事象と為替レートの関係がいつも同じだという例が見つかるからです。

今後もそれが当てはまるとは断定できませんが、有力なデータとして使うことができます。

なお、全くの余談ですが、日銀がトレード目的で米ドル円を売買していたとしたら、大変な額を利食いできているうえに、含み益が凄いことになっています。

保有している米ドルに多額の含み益があるからと言って、簡単に売ることはできませんが…。

トレードへの応用

上の考察では、市場介入終了後、1年くらいを目途に円安になるという内容でした。

このデータでも十分かもしれませんが、気長すぎる感じがします。

本来ならば、日銀の市場介入と同時(または直前)に米ドル円を買って、円安に大きく移動したところで決済したいです。しかし、いつ実行されるか分かりません。

そこで、市場介入の翌日はどうなるか?を確認しましょう。

調査方法

検証期間等は、以下の通りです。

- 検証期間:2003年1月以降

- 条件1:米ドル円の買いを考察(円買いは対象外)

- 条件2:過去1か月以上市場介入がない状態で、米ドル円を買った場合を計測

条件2が少しわかりづらいかもしれません。2003年は1月以降、毎日のように市場介入がありました。毎日あると、さすがに市場の驚きはないでしょう。

インパクトという面では効果が薄くなると思います。

そこで、「直近1か月以上市場介入がないという状態で、米ドル円を買った場合」について調査しました。

直近1か月以上空いた上で市場介入があれば、市場はある程度驚きを持って行動するのでは?ということです。

結果

結果は、以下の通りです。

円安・円高の判定は、「市場介入が行われた日の終値に比べて、翌営業日終値は円安か円高か」で判断しました。

- 2003年5月:円安

- 2010年9月:円安

- 2011年3月:円安

- 2011年8月:円高

- 2011年10月:円安

市場介入があると、一気に何円も相場が動きます。しかし、その翌日については、値動きが小さい例が多数でした。

大きく円安になったのだから、その翌日も大きく動くだろうと考えると、期待外れに終わるかもしれません。

とはいえ、5回のうち4回が円安と判定されましたので、市場介入の翌日は円安方向に意識を傾けつつデイトレードに取り組むことが可能でしょう。

米国の市場介入

最後に、少し視点を変えてみましょう。米国です。

アメリカ合衆国では、日本が市場介入すると批判の声が出ることがあります。では、米国は同様の介入をした実績はないのでしょうか。

確認しましょう。

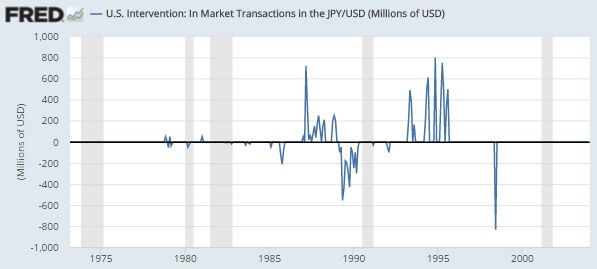

下のチャートは、米国による米ドル円市場への介入実績を示したものです。縦軸の単位は100万ドルです(引用元:FRED)

この表を見て明らかなのは、米国も実施してきたということです。ただし、日本とは大きく違う点も見えてきます。

- 買いの介入も売りの介入も、両方とも金額が大きい(日本の場合、ほとんど円売り介入)

- 米ドル円に対する最後の市場介入は1998年である(日本の場合は、2011年)

米国は、(内心では緩やかな米ドル安を希望しているでしょうが) 為替レートは市場が決めるべきであり、介入すべきでないと主張しています。

少なくとも市場介入については、米国は有言実行であるといえるでしょう。

ただし、「市場介入の手段を放棄した」という趣旨の文言を、見つけることはできませんでした。

各連銀のホームページを探しても、単に実行していないだけであり、いつでも実施できる体制にあるように見えます。

すなわち、「必要になれば市場介入します」ということでしょう。

ちなみに、米国では市場介入の可否を誰が決めるかですが、主要な責任は財務省が負っています。そして、財務省は、連邦準備制度と協議して具体的内容を決めます。

実施すると決めた場合、ニューヨーク連銀が実行します。

市場介入に対する中央銀行の位置づけが、日本と米国で異なることが分かります。日本の場合、日銀は実行部隊にすぎず、その判断は財務大臣(財務省)が行います。

関連記事