大手FX業者は、口座数や取引高を大きくしようと、他社と競っています。競争は、サービス品質の向上を促します。とても素晴らしい状況です。

では、こうして競争が進んだ結果、世界でのFX取引高や通貨ペアなどのシェアは、一体どうなっているでしょうか。

世界のFXデータ取得はBISが便利

BISは、中央銀行間の決済を支援する国際機関です。3年ごとに外国為替に関するアンケート調査を実施しており、今年で19回目になります。

全世界を対象にした調査ですので、世界の趨勢を把握するのに役立ちます。

2019年9月(すなわち、今月)にデータが公開されましたので、FXに関する分野について考察しましょう。

なお、データを読む際に知っておくべき備考があります。記事の最後に注記しましたので、そちらもご覧ください。実際のFX取引高は、公表データの数字よりも大きいことが分かります。

店頭FX取引高

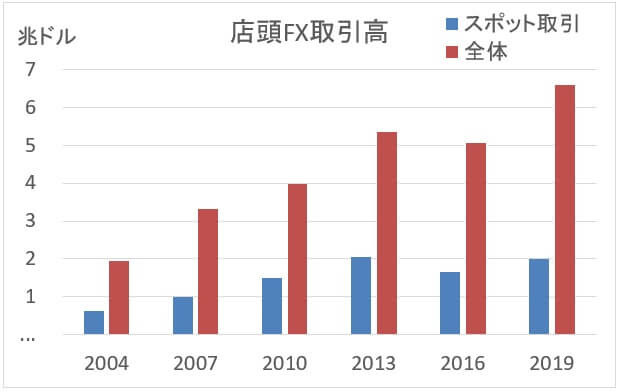

BISのアンケートは、店頭取引のデータを集計しています。外国為替取引全体の取引高と、スポット取引の取引高を確認しましょう。

私たちが一般的に使っているFXは、スポット取引です。外国為替取引には、先物や外国為替スワップなど、いくつかの種類があります。

上のグラフの縦軸の単位は「兆ドル」です。凄まじい単位です。そして、この数字は、「2019年4月の、1日あたりの取引高」です。

とんでもない単位のグラフですが、1日あたりの数字です。あまりに巨額すぎて、イメージしづらいです。

ちなみに、2019年4月の1日あたりFX取引量(スポット取引)は、1.987兆ドルです。

店頭FX取引高の分析

さて、グラフの推移を見ますと、右肩上がりになっています。すなわち、年を追うごとに取引が活発になっていることが分かります。

2008年のリーマンショック以降、中央銀行は市中にジャブジャブに資金を供給しました。その影響もあるでしょう。

しかし、金融引き締め過程だった2004年~2007年でも、取引高が大きく増えています。よって、国家間の経済関係の緊密化を通じて、金融取引が活発になっていた様子が分かります。

ただし、2016年調査で、数字が少し落ち込んでいます(少しといっても、巨額です)。この原因は何でしょうか。

2013年4月から2016年4月の間に起きた大事件は何か?を考えますと、2015年のスイスショックかな?と感じます。

スイスショックとは

2015年当時、スイス国立銀行(スイスの中央銀行)は、スイスフランの行き過ぎた高騰を防ぐため、EUR/CHF=1.20を防衛ラインに設定しました。

市場は、欧州情勢を不安視して、ユーロを売ってスイスフランを買い続けました。

すなわち、EUR/CHFは下落圧力があったのですが、スイス国立銀行は市場介入で応戦しました。

しかし、2015年1月15日、スイス国立銀行は、EUR/CHF=1.20の政策をいきなり放棄しました。その瞬間、EUR/CHFは数千pips暴落し、複数のFX業者が経営破綻しました。

FX業界は大混乱です。

スイスフランは日本ではマイナー通貨ペアですので、日本での影響は致命的にならずに済みました。

実際の原因は、このデータからは読み取れません。しかし、スイスショックが多少なりとも影響していることでしょう。

通貨のシェア

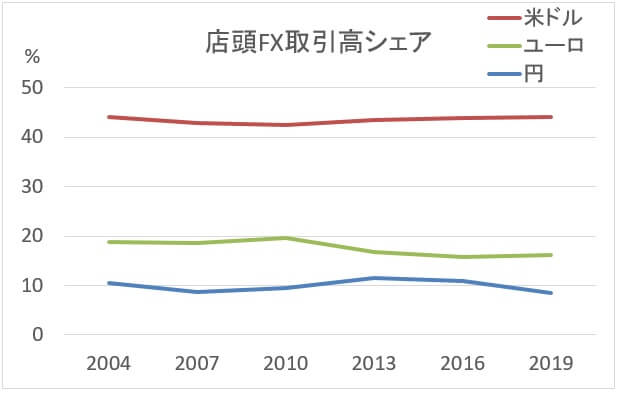

次に、取引高に占める各国通貨のシェアを確認しましょう。どの通貨の取引が人気があったか?です。

考えるまでもなく、米ドルでしょ?という感じですが、具体的な数字で見てみましょう。

米ドルを含む通貨ペアの取引シェアが、40%台で安定的に推移しています。次に、ユーロ、円と続きます。

円は10%前後のシェアですが、世界第3位です。「あれ?ポンドは?」という感じかもしれません。ポンドは4位です。

ポンドは、日本よりも2割~5割ほど低いシェアで推移しています。

2019年のこの4つの通貨のシェアを合計しますと、75%を越えます。この4つの通貨の信用力がずば抜けて高いことを示唆しています。

(信用力があるから、活発に取引されます。信用がなければ誰も欲しくないので、取引は閑散とします。)

2019年4月の通貨別シェアの具体的な数字は、以下の通りです。

- 米ドル:44.2%

- ユーロ:16.2%

- 円:8.4%

- ポンド:6.4%

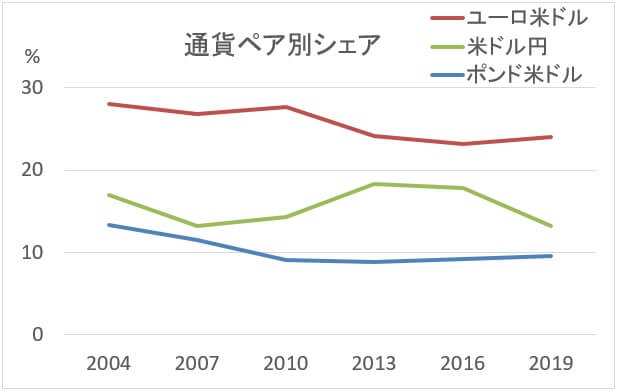

通貨ペアのシェア

次に、通貨でなく「通貨ペア」の取引シェアを確認しましょう。下のグラフを見ますと、通貨のシェアをそのまま反映していることが分かります。

しかし、上のグラフをよく見ますと、上位3つの通貨ペアのシェアが徐々に下落しているように見えます。

ということは、3大メジャー通貨ペア以外に、別の通貨ペアがシェアを伸ばしているということです。その通貨ペアは何でしょうか。下の通りです。

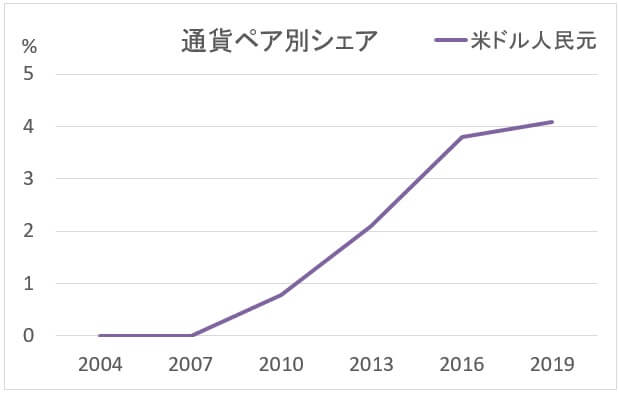

「米ドル/人民元」です。

この記事を投稿した時点で、米国と中国は貿易を巡って激しく争っています。上のグラフを見ると、2004年時点の争いだったら、世界経済に与える影響は限定的だったかもしれません。

(2004年と2007年がゼロになっているのは、取引がなかったという意味ではなく、調査で数字が上がってこなかったという意味です。)

しかし、米中の経済的結びつきが急速に強まった現在、米中の経済的な決裂は、世界に大ダメージを与える可能性があります。

とはいえ、私たちには何もできないので、趨勢を見守りましょう。

2019年4月時点の、通貨ペア別シェアは以下の通りです。

- ユーロ米ドル:24.0%

- 米ドル円:13.2%

- ポンド米ドル:9.6%

- 米ドル人民元:4.1%

地域別シェア

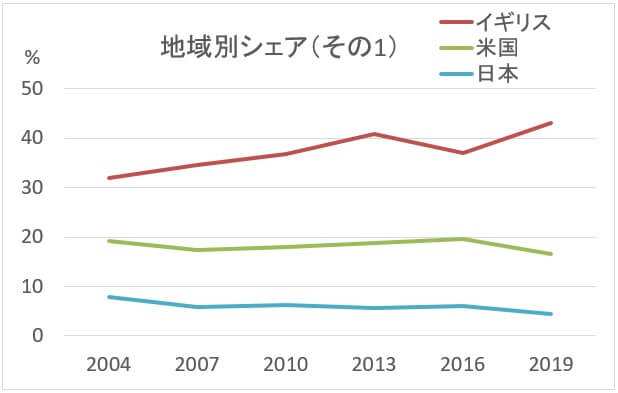

次に見るのは、「地域別シェア」です。

例えば、米ドル円の取引をする場合、日本や米国に住んでいなくても取引できます。ヨーロッパに住んでいようが、豪州に住んでいようが、どこでもかまいません。

そこで、「どこで取引されたか」のシェアです。

上の通り、イギリスが圧倒的1位です。そして、シェアをさらに伸ばす勢いです。

一般的には、経済といえば米国というイメージがあるかもしれません。しかし、金融においては、イギリスが圧倒的です。

イギリスのEU離脱は、この数字に影響を与えるでしょうか。現時点では不明ですが、次回調査(2022年)で多少は傾向が見えるかもしれません。

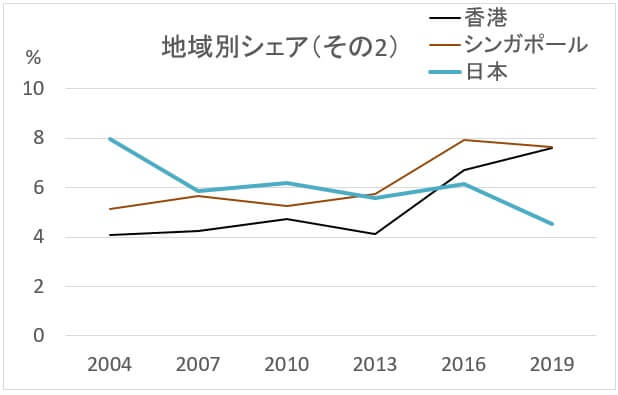

そして、日本のシェアは低下傾向だと分かります。ここで、アジア地域に絞ってシェアを確認しましょう。

日本は、香港やシンガポールに抜かれていることが分かります。その差は広がる一方にも見えます。

この理由ですが、私が大手銀行の外国為替責任者だったらどうだろう?と考えると、納得の数字です。日本でビジネスをしたくありません。

- 所得税が高すぎる

- 法人税が高すぎる

- 英語で仕事をしづらい

外国為替部門の超有能な人材を常駐させるには、給料もそれに見合った数字が必要です。すなわち、日本の税金ではあまりに不利です。

シンガポールの方が、圧倒的に有利です。法人税も高すぎて、日本でビジネスをしたいと思いません。

インターネット取引が発達した現在、世界のどこででもビジネスができます。ならば、有利な環境でビジネスをしたいと考えるのは、自然でしょう。

超有能な人材が、多くの有望なビジネスを作り出します。日本は、超有能な人材を事実上追放することにより、有望な仕事も海外に放出している構図が見えてきます。

(=すなわち、国民の所得は増えません。)

2019年4月時点の各地域のシェアは、以下の通りです。

- イギリス:43.1%

- 米国:16.5%

- 香港:7.6%

- シンガポール:7.6%

- 日本:4.5%

まとめ【円は超強力な通貨】

ここで、まとめをしましょう。

普段から円を使っていて、周りも円を使う人ばかりだと、円のスーパーパワーぶりを実感することが難しいです。

しかし、上のグラフで確認しました通り、世界の3本の指に入る人気ぶりです。この人気は、世界からの信任の表れであり、日本の経済力の強さを反映しています。

人は、誰もが損したくありません。すると、損しないように通貨選択をします。その結果、円が選ばれているということです。

なお、米ドルは巨人すぎるので、比較対象としては厳しいです。

日本が地域別シェアで低下傾向にあるのが、不安材料です。外国為替部門だけでなく、財・サービスでも同様の傾向があるかもしれません。

注記

最後に、上のデータは、実際のFX取引高よりも小さいかもしれない、という確認をしましょう。

今回のBISの調査対象となったのは、全世界の銀行等です。日本では、以下の通りです。

- 三菱UFJ銀行

- みずほ銀行

- 三井住友銀行

- 野村證券 など36法人

すなわち、調査対象は、外国為替部門を持つ巨大金融機関です。FX業者は含まれていません。

すなわち、FX業者内で完結する取引については、FX取引高に反映されていないと予想できます。具体的には、以下の通りです。

マリー取引

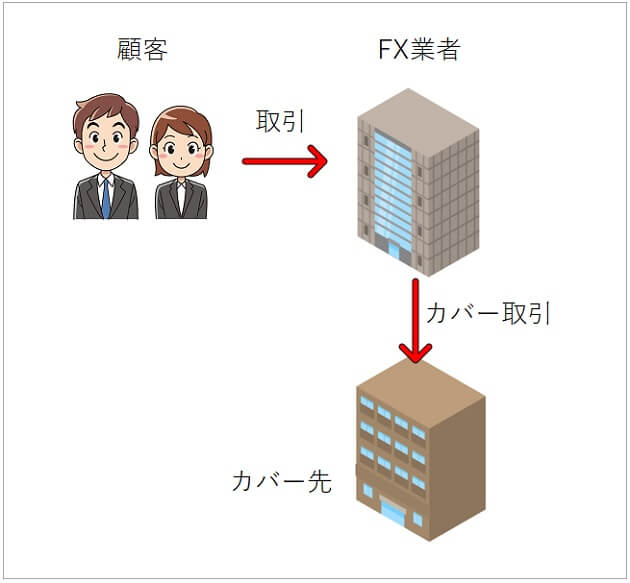

マリー取引を理解するために、先にカバー取引を確認しましょう。私たち顧客がFX業者から米ドル円を買うとき、FX業者は米ドル円を売ったということになります。

FX業者は、米ドル円の売りポジションを持つことになります。円安になったら損です。そこで、外部の金融機関(カバー先)から、米ドル円を買います。

こうすれば、FX業者は、円安になっても円高になっても損しません。安全が保たれます。

しかし、この取引は、FX業者にとって面白くありません。なぜなら、カバー先と取引するには、手数料無料というわけにはいかないからです。

カバー先と取引すれば、その分だけコストが増えてしまいます。そこで活躍するのが、マリーです。

下の図を見ますと、顧客Aは、100.00円で買い注文を出しています。そして、顧客Bは、100.00円で売り注文を出しています。

このとき、FX業者にとって合理的な方法は何でしょうか。カバー取引は、不利です。

「顧客Aの注文と顧客Bの注文をFX業者内で約定させる」がベストです。顧客AとBの注文は相殺されて、FX業者は為替変動リスクを負いません。

カバー取引にかかる手数料は不要ですし、最高の展開です(スプレッドの考察は、ここでは省略します)。

このマリー取引は、FX業者内で完結しています。よって、上のBIS報告書には出てこないと予想できます。

よって、現実のFX取引高は、上のグラフよりも大きな数字になるでしょう。

日本のFXの1日あたり取引高

ここで、日本のFXの1日あたりの取引高を調べてみましょう。FXの業界団体「金融先物取引業協会」のデータを使います(くりっく365は含まれません)。

→ 1日あたり取引金額:11.21兆円

→ 1日あたり取引金額:0.10兆ドル

2019年4月の、1日あたり取引高は0.1兆ドルとなりました。全世界の1.987兆ドルと比べると、5%くらいに相当します。

この数字は大きいのか小さいのか、人によって評価が分かれそうです。

そして、顧客取引の多くは、カバー取引をしているでしょう。それを考慮しますと、この記事で使ったグラフの形を変えるまでには至らないと予想できます。