このブログで時折ご案内していますが、ゆったり為替は、数多くの負けパターンを繰り返してきました。その期間、なんと10年間以上です。

その間には、忘れたくても忘れられない、「やっちゃった…」という、手痛い失敗があります。もう10年以上前になります。まずは、その内容を確認しましょう。誰にでも経験があると思います。

そして、ゆったり為替がやってしまった大失敗を回避するサービスを考察します。ちなみに、このサービスを使うと、通常のFXよりも積極的な取引をすることも可能です。

ゆったり為替の大失敗トレード

負けの感覚を強烈に覚えているトレードとして、2007年のサブプライムローン問題のころに買っていた米ドル/円があります(古い話で恐縮ですが、それくらいダメージが大きいトレードでした)。

2005年から2007年にかけて、相場全体が円安でした。そして、スワップポイントも大きい数字でした。例えば、米ドル/円を1万通貨買うと、1日当たりのスワップポイントは100円~160円という数字でした。

すなわち、「買って持つだけで、自動的に含み益が増え、スワップポイントもウハウハ」状態でした。

買うしかありません(たぶん)。というわけで、買って持っていました。

しかし、2007年、数年続いた円安トレンドが終了し、円高トレンドになりました。決済すべきです。しかし、できませんでした。下のように考えていたのです。

- 利食いしたら、スワップポイントがゼロになってしまう。

- 今まで円安だったのだから、今は押し目に違いない。

しかし、円高になりつつあります。そこで、損切りポイントを設定して、逆指値注文を発注しました(具体的なレートなどは、記憶にありません)。

そして、円高になり、ジワジワと損切りの危機が迫ります。損切りは嫌です。そこで取った行動は、「逆指値注文を、円高方向にずらす」です。

今思えば、これがダメでした(当時も、ダメだったはず)。

しかし、損切りしたくなかったのです。この気持ち、わかっていただけると思います。

2回、3回と損切り位置を円高方向にずらし、最終手段は、「損切り注文そのものを削除」です。やってしまいました。その後も、円高が進みました。

こうして、ゆったり為替は、回復不可能に見えるダメージを負ってしまいました。

この時点でFX市場から退場するかと思いきや、粘って今に至ります。

失敗の理由

この失敗の理由は、簡単です。「損切り注文を確実に実行しなかったから」です。そんなこと、改めて書かなくても分かるぞ!というレベルの、基本的な失敗例です。

長期トレードでも短期トレードでも、変わりありません。

しかし、損失額の大小はあっても、同じような失敗をしてしまった人は、大勢いると思います。

「ゆったり為替はトロいなあ。自分はそんな失敗はしないぞ」という皆さまは、とても素晴らしいです。

損切り注文を出していても、ダメージが大きくなるかもしれない例

上の例は、単にゆったり為替が下手だった、というだけです。あらかじめ損切り注文を出して実行すれば、問題ありませんでした。

しかし、損切り注文を出していても、厳しい場面があります。探せば例はいくつもあるはずです。ここでは、極端な例を挙げましょう。以下の2つです。

例1:スイスショック(2015年1月)

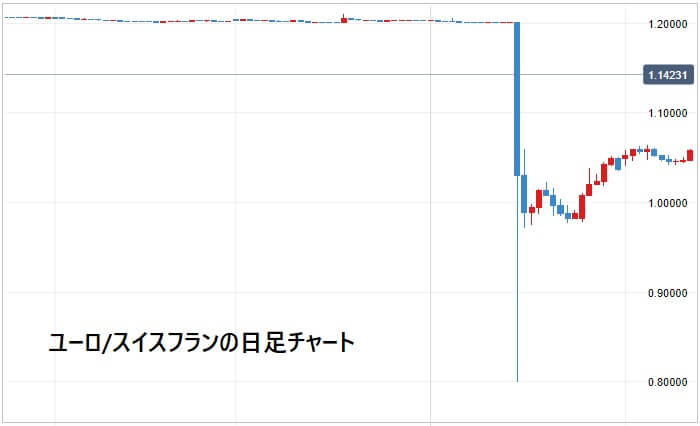

2010年代前半、ユーロ圏の不調を反映して、ユーロは下落、スイスフランは上昇していました。スイスフラン高の勢いが強い状況でした。

そこで、スイス国立銀行の政策で、ユーロ/スイスフラン(EUR/CHF)の下限は1.20と定められていました。すなわち、為替レートは1.20あたりでピッタリとくっついていました。

- 市場:ユーロ/スイスフランのレートを下げたい

- 中銀:1.20で無制限に市場介入

しかし、2015年1月、スイス国立銀行は、この政策をいきなり放棄しました。瞬時と思えるような時間のうちに、数千pipsものスイスフラン高が発生しました。

FX業者によっては、1,000pips級のスリッページが発生したようです。すなわち、逆指値注文は期待通りに約定しませんでした。

下のチャートは、IG証券からの引用です(以下同じ)。日足チャートですが、スイスショックの巨大さが良く分かります。1.20から0.80くらいまで、4,000pipsの急落です。

例2:英国国民投票(2016年6月)

イギリスがEUから離脱するかどうかを決める国民投票でした。「なんだかんだ言っても、イギリスはEUに残留でしょう」という雰囲気が一般的だったと記憶しています。

ただ、投票なので、もしもの場合もあるな、という具合です。

しかし、実際に投票してみたら、EU離脱票の方が多く、相場は大混乱になりました。下のチャートの右に、長い青線があります。一気に25円(2,500銭)前後の円高になりました。

上の例ほどではありませんが、大きなスリッページが発生した例もあるでしょう。

上の2例は、あまりに極端です。あえて極端な例を出したからです。こういう時は、取引しないという選択肢が良いかもしれません。

仮に取引していて、逆指値注文を出していたとしても、期待通りに機能しない可能性がありました。というのは、市場から流動性が枯渇してしまいかねない状況ですので、FX業者はレート配信したくてもできない状況が見られたためです。

この場合、巨大なスリッページが発生することになります。

そして、問題なのは、いきなりやってくる大きな大変動は、「滅多にないこと」ではなく「いつでもありうること」だということです。

ここで出した2つほどの巨大な例でなく、中小規模の大変動例ならば、数多くあることでしょう。

それらに備える意味もあり、リスク管理を徹底しましょう、という話が出てきます。

IG証券のノックアウトオプション

最初の例(ゆったり為替の失敗トレード)は、トレードする人自身の問題です。そして、例の2つ目は、市場に起因する問題です。

自分をコントロールできるようになるまでは、ゆったり為替のような失敗をしてしまうでしょう。そして、コントロールできるようになっても、外部から発生する大変動に対しては、対応が難しいです。

この内的なリスク、外的なリスクを同時に緩和できる方法の一つとして、ノックアウトオプションがあります。

ノックアウトオプションの詳細は下のリンク先記事でご案内するとしまして、今回はその価値に焦点を当てます。

【関連記事】ノックアウトオプションのメリットを生かす

ノックアウトオプションの特徴2つを、ざっくりと確認しましょう。

- 特徴1:あらかじめ、損切りレートを設定して取引する

- 特徴2:設定した損切りレートは、必ず守られる

オプション取引ですから、細かいルールがあります。しかし、今回の記事の流れで考えて、ノックアウトオプションのルールで重要なのは、この2つです。順に確認しましょう。

特徴:あらかじめ、損切りレートを設定して取引する

通常の裁量トレードの場合、損切り注文を出すかどうかは、ユーザーの任意です。よって、損切り注文を出したくなければ、発注する必要はありません。

よって、ゆったり為替のような失敗をする人が、今も大勢いることでしょう。

今回ご案内したゆったり為替の例は、長期トレードです。しかし、短期トレードでも同じです。損切り注文を変更したり削除したために、大損になるということです。

ノックアウトオプションの場合、取引期限があります。このため、取引期限までに決済することになります。そして、損切りレートが実現すれば、確実に損切りできます。

取引前にあらかじめ決めた損切りレートを、ノックアウトレベルと呼びます。取引開始後、ノックアウトレベルは変更できません(逆指値注文との併用ができます)。

すなわち、確実に損切りできます。

「短期勝負のはずだったけれど、調子が良くないから長期に切り替え、その後に含み損が巨大化して悲惨」というパターンを経験した人は、(ゆったり為替を含めて)多数にのぼるでしょう。

ノックアウトオプションを使うと、この失敗はありえなくなります。この種の失敗をやりたくてもできない、というのは、強力です。

特徴:設定した損切りレートは、必ず守られる

これは、市場の要因で波乱が起きても、スリッページなく約定するという意味です。2015年のスイスショックの時には、FX業者によっては1,000pipsという、信じられないスリッページが発生したようです。

それは異常すぎる例として脇に置くとしても、いきなり波乱が発生するときには、どれだけ気を付けてもスリッページが発生せざるを得ません。

しかし、IG証券のノックアウトオプションを使うと、スリッページはゼロです。なぜなら、スリッページはあり得ないという商品だからです。

より積極的に取引することも可能

以上、ノックアウトオプションを使えば、損失を限定的にできることを確認しました。さらに、このサービスによって、より積極的に取引することもできます。

例えば、以下の通りです。

FXで取引するには、証拠金をあらかじめ準備しなければなりません。ノックアウトオプションでも資金が必要ですが、必要な額は、FXの8分の1くらい(12.8%)でOKです。

よって、FXよりも少ない資金で、積極的に取引することが可能になります。

まとめ:一定のリスクからユーザーを守りつつ、積極的に取引できる

以上、大きく見て2つのリスクを考えました。すなわち、ユーザー自身の問題から発生してしまう要因(内的要因)と、市場の変動から発生する要因(外的要因)です。

いずれも、自分で回避するのは大変なことです。

しかし、ノックアウトオプションを使うと、この2つのリスクを同時に緩和できます。特定のレートで、必ず損切りしてくれるからです。

それでありながら、FXよりも積極的な取引ができます。守備力を上げたら攻撃力が下がるからどうしよう?という感じなのが、世の常です。

しかし、IG証券のノックアウトオプションは、守備力も攻撃力も同時に上げてしまおう!というサービスです。

「損切りレートを、自分の都合で悪い方に移動してしまう」「いつ起きるか分からない市場の大変動が、実は怖い」と考えている皆様、あるいは、日本のFXでは不十分だと考えている皆様は、少なくないでしょう。

この場合、まずはノックアウトオプションとは何か?と確認してみましょう。

その結果、自分にとって良いツールだと分かったら、さらに深く確認し、そのうえで、少しずつ実際に使ってみましょう。

なお、ノックアウトオプションを調べた結果、自分は使わない手法だという結論になっても、それは無駄ではありません。知識という財産が増えました。

いつか必要な場面が来たら、「そういえば、IG証券にノックアウトオプションというのがあったな…」と気づけます。知識がなければ、気づくことさえできません。この差は大きいです。

関連記事